Web3 ở phố Wall: Sự chấp nhận tiền điện tử của các tổ chức đang tăng lên

Theo Finbold, 10,2% dân số toàn cầu sử dụng internet sở hữu một số dạng tiền điện tử. Con số tăng trưởng lớn nhất là vào năm 2020 đến 2021 khi thị trường tiền điện tử tăng đạt đến mốc ATH mới.

Global index. Nguồn Chainalysis

Áp dụng thể chế: Làn sóng lớn tiếp theo!

Trong khi sự cường điệu từ thị trường giá lên trước đó đã hạ nhiệt từ lâu, một số xu hướng thú vị đã xuất hiện đáng để theo dõi. Đáng chú ý nhất là các tổ chức đang ngày càng thể hiện sự quan tâm đến tiền điện tử. Mới đây báo cáo của The Block tiết lộ rằng có thời điểm 52% công ty trong Fortune 500 đã theo đuổi các sáng kiến Web3.

Điệp khúc “các tổ chức đang đến” đã được lặp lại liên tục kể từ khi cặp song sinh Winklevoss nộp đơn đăng ký BTC ETF đầu tiên cách đây một thập kỷ. Kể từ đó, những người tham gia tiền điện tử đã luôn suy đoán thời điểm đổ bổ của các tổ chức lớn vào hệ sinh thái.

Sự lạc quan nhất gần đây là việc BlackRock nộp đơn xin ETF Bitcoin. Nhà quản lý đầu tư toàn cầu hàng đầu này là một trong những công ty đang tìm cách giới thiệu Bitcoin ETF giao ngay tại thị trường Hoa Kỳ. Mặc dù SEC nổi tiếng với việc từ chối các Bitcoin ETF trước đây nhưng các nhà phân tích của Bloomberg đã có cái nhìn tích cực hơn nhiều với đợt đăng ký Bitcoin ETF lần này.

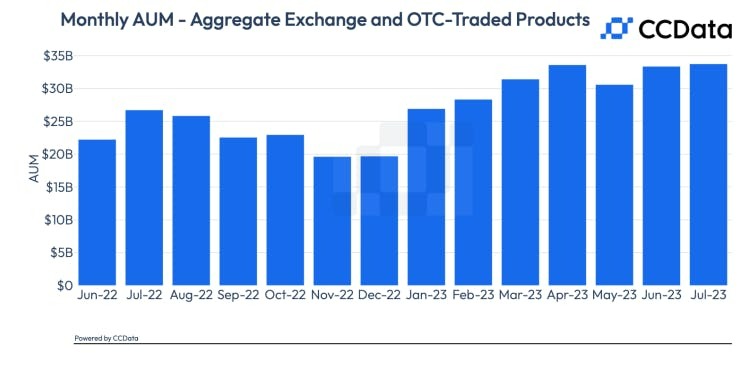

AUM tiền điện tử đang trên đà phát triển bất chấp những trở ngại

Hơn một thập kỷ, bitcoinđã được chứng minh là một loại tài sản khả thi thu hút không chỉ các nhà đầu tư nhỏ lẻ mà còn cả các tập đoàn. Theo review quản lý tài sản kỹ thuật số mới nhất CCData, tổng Tài sản được quản lý (AUM) cho các sản phẩm đầu tư tài sản kỹ thuật số tính đến tháng 7/ 2023 ở mức 33,7 tỷ USD, tăng từ 22 tỷ USD một năm trước. Sự gia tăng này là đáng chú ý, đặc biệt khi xem xét sự sụp đổ của Terra đã xóa sổ gần một nửa tổng vốn hóa thị trường tiền điện tử vào năm ngoái.

Tổng tài sản được quản lý AUM. Nguồn: CCData

Đúng như dự đoán, hầu hết các nhà đầu tư tổ chức đều được phân bổ cho các sản phẩm dựa trên Bitcoin, chiếm 71% thị phần. Các sản phẩm dựa trên ETH theo sau ở vị trí thứ hai, chiếm 22%.

Hoa Kỳ thống trị AUM, được củng cố bởi ảnh hưởng của Grayscale

Trong khi Hoa Kỳ vẫn chưa phê duyệt Bitcoin ETF, các nhà đầu tư tổ chức đã thể hiện sự quan tâm đáng kể đối với các sản phẩm dựa trên Bitcoin và ETH. Điều thú vị là, hơn 70% vốn ở Hoa Kỳ được chuyển qua Grayscale, một công ty quản lý tài sản tiền điện tử cung cấp quyền truy cập vào Bitcoin dưới dạng chứng khoán thông qua đầu tư vào Grayscale Bitcoin Trust (GBTC).

Tính đến tháng 7/ 2023, AUM cho GBTC ở mức 18,6 tỷ USD. Sự thay đổi gần đây trong tâm lý, bị ảnh hưởng bởi các đơn đăng ký ETF, cũng đã thu hẹp mức chiết khấu GBTC xuống chỉ hơn 25% - mức thấp nhất kể từ tháng 5/2022, trong thời kỳ Luna's Collapse.

Nói một cách đơn giản, chiết khấu GBTC thể hiện khoảng cách giữa giá thị trường của Bitcoin và giá trị ước tínhbởi giá cổ phiếu ủy thác của GBTC. Khi mức chiết khấu này thu hẹp, điều đó cho thấy nhu cầu về niềm tin GBTC ngày càng tăng và ngược lại.

Ví dụ: khi tập đoàn mẹ DCG của Grayscale đang phải đối mặt với một số khó khăn tài chính vào đầu năm, mức chiết khấu đã tăng lên hơn 47%. Tuy nhiên, sau khi Blackrock đăng ký ETF vào tháng 6, mức chiết khấu GBTC đã giảm đáng kể, cho thấy các tổ chức có thể đã bắt đầu tích lũy tiếp xúc gián tiếp với Bitcoin thông qua GBTC.

Mức chiết khấu GBTC. Nguồn:CCData

Quỹ phòng hộ: Cuộc chơi dài lâu

Năm ngoái có thể không phải là một năm thuận lợi đối với nhiều người đầu tư vào thị trường tiền điện tử, bao gồm cả các quỹ phòng hộ. Theo một báo cáo, số lượng các quỹ phòng hộ lựa chọn đầu tư vào tài sản tiền điện tử đã giảm từ 37% xuống 29% theo khảo sát của PWC. Tuy nhiên, nhinbf vào mặt tích cực 93% quỹ phòng hộ lưu ý rằng họ kỳ vọng giá trị thị trường tiền điện tử sẽ đóng cửa cao hơn vào năm 2023 so với năm 2022.

Mối quan tâm ngày càng tăng đối với Altcoin

Một quan sát đáng chú ý khác trong việc áp dụng tài sản tiền điện tử là khả năng tiếp xúc với mọi thứ trừ Bitcoin. Trong khi hầu hết các tổ chức khác bị hạn chế về khả năng chấp nhận rủi ro, các quỹ phòng hộ tiền điện tử đã có thể tận dụng hồ sơ định hướng rủi ro của họ để thực hiện các khoản đầu tư rủi ro hơn vào các loại altcoin khác nhau.

Tất nhiên, Bitcoin vẫn là tài sản kỹ thuật số được đầu tư nhiều nhất, được coi là phương tiện lưu trữ giá trị, nhưng các quỹ phòng hộ đang tiến xa hơn nữa để đầu tư vào nhiều sản phẩm thích hợp hơn. Một số danh mục nổi bật bao gồm cơ sở hạ tầng (layer 1), DeFi, giải pháp mở rộng quy mô layer 2, oracle và token sàn giao dịch, cùng một số danh mục khác.

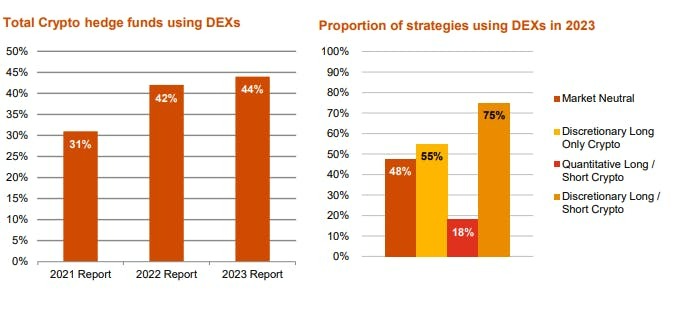

Các quỹ phòng hộ dần dần chuyển sang DeFi

Đã hơn 3 năm kể từ khi token quản trị DeFi đầu tiên, COMP, được ra mắt, khởi đầu cho làn sóng canh tác năng suất điên cuồng. Mặc dù DeFi TVL hiện ở mức 40 tỷ USD, nó từng có giá trị hơn 170 tỷ USD vào thời kỳ đỉnh cao của thị trường giá lên. Nhưng điều thú vị hơn là việc các tổ chức truyền thống sử dụng DeFi ngày càng tăng. JP Morgan đã thực hiện giao dịch DeFi đầu tiên của mình trên blockchain công khai vào năm ngoái.

Trong khi đó, tổng số quỹ phòng hộ sử dụng sàn giao dịch phi tập trung (DEX) đã tăng lên kể từ năm 2021, khi chỉ có 31% sử dụng DEX. Số liệu thống kê mới nhất cho thấy con số này đã tăng lên 44%, với hầu hết các quỹ phòng hộ đều chọn Uniswap, dydx, Curve, Sushiswap và Pancakeswap là 5 DEX hàng đầu.

Sử dụng Defi tăng lên ở các quỹ phòng hộ. Nguồn:PWC

Công ty gia đình đang tìm cách tăng khả năng tiếp xúc

Các công ty gia đình đang ngày càng quan tâm đến việc đầu tư vào tài sản kỹ thuật số, mặc dù họ vẫn đang bước đi một cách thận trọng. Mới đây theo khảo sátdo UBS thực hiện, trong số 230 công ty gia đình tiết lộ rằng 56% đã đầu tư vào tài sản tiền điện tử. Đáng chú ý, hầu hết các công ty gia đình này hiện chỉ phân bổ khoảng 1% tài sản của họ cho tài sản kỹ thuật số nhưng hơn 35% trong số đó bày tỏ rằng họ đang tìm cách tăng mức độ tiếp xúc trong những năm tới.

Kho bạc biến thành tiền điện tử

Cho đến năm 2020, hầu hết các khoản đầu tư BTC của tổ chức đều đến từ các công ty tư nhân. Tuy nhiên, điều này đã thay đổi khi Microstrategy quyết định mua 425 triệu đô la BTC.

Ngày nay, công ty tình báo kinh doanh này là công ty nắm giữ BTC lớn nhất, sở hữu hơn 150.000 BTC tính đến tháng 7/ 2023. Ngoài ra, Giám đốc điều hành của công ty, Michael Saylor, nằm trong số 100 chủ sở hữu Bitcoin hàng đầu và là người ủng hộ BTC mạnh mẽ.

Các công ty giao dịch công khai hàng đầu khác đã đầu tư vào Bitcoin, được liệt kê bởi Bitcoin Treasuries, bao gồm Tesla, Marathon Digital Holdings, Hut 8 Mining Corp, Coinbase Global và Galaxy Digital Holdings.

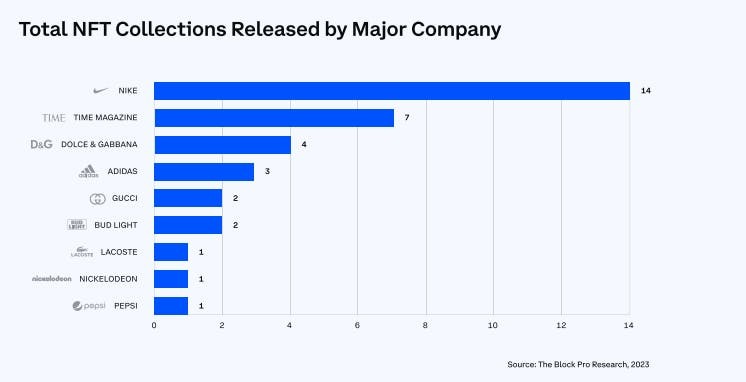

Bộ sưu tập NFT nổi bật

Bên cạnh việc đầu tư trực tiếp vào tài sản tiền điện tử, các tổ chức đang khám phá NFT, khai thác tiềm năng của metaverse để nâng cao sự hiện diện của họ trong lĩnh vực kỹ thuật số. Một thương hiệu đáng chú ý đã có những bước tiến đáng kể là Nike, gần đây đã hợp tác với EA Sports để tích hợp trang phục do NFT thiết kế vào trò chơi điện tử.

Theo The Block, các công ty Fortune 100 đã tạo ra doanh thu thứ cấp tích lũy là 1,6 tỷ USD từ các bộ sưu tập kỹ thuật số. Nike dẫn đầu, tiếp theo là Tạp chí Time và các thương hiệu may mặc hàng đầu khác, bao gồm Adidas, Gucci và Lacoste.

Bộ sưu tập NFT được phát hành bởi các thương hiệu truyền thống. Nguồn: TheBlock

Bitcoin ETF sắp xuất hiện?

Ứng dụng Bitcoin ETF của Blackrock vào tháng 6/2023 đã tạo ra sự phấn khích, thúc đẩy nhiều tổ chức làm theo. Tuy nhiên, câu hỏi cấp bách là: Liệu SEC Hoa Kỳ cuối cùng có chấp thuận Bitcoin Spot ETF không?

SEC đã nhận được sáu đề xuất ETF Bitcoin, bao gồm cả đề xuất từ Blackrock, Bitwise, VanEck, WisdomTree, Fidelity và Invesco. Tuy nhiên, do trước đây họ đã từ chối hàng chục đề xuất nên không chắc liệu đề xuất nào trong số này có được chấp thuận hay không.

Tuy nhiên, điều đáng chú ý là Larry Fink, Giám đốc điều hành của Blackrock, từng là một người hoài nghi về Bitcoin, nằm trong số những nhà lãnh đạo công ty đang dần thay đổi lập trường của mình. CEO gần đây cho rằng một trong những lý do đăng ký Bitcoin ETF là để "làm cho tiền điện tử trở nên dân chủ hơn và dễ tiếp cận hơn đối với các nhà đầu tư.

Tổ chức đăng ký Bitcoin ETF. Nguồn:Coingecko

Việc SEC có chấp thuận quỹ ETF của Blackrock hay không sẽ là yếu tố quyết định quan trọng đến tương lai của thị trường tiền điện tử. Quyết định này đặc biệt quan trọng vì người quản lý tài sản này nhận được hơn 9 nghìn tỷ USD AUM, chưa kể đến ảnh hưởng danh tiếng mà nó có thể gây ra đối với việc áp dụng tiền điện tử nói chung.

Rào cản lớn trong việc áp dụng tiền điện tử của tổ chức

Rào cản đầu tiên chính là quy định. Vấn đề thứ hai là lưu ký tiền điện tử, vấn đề này cũng liên quan đến tính bảo mật của việc lưu trữ tiền trong hệ sinh thái tài sản kỹ thuật số.

Sự không chắc chắn về quy định

Hoạt động trong một môi trường pháp lý không chắc chắn luôn là một trong những hạn chế lớn nhất đối với ngành công nghiệp tiền điện tử. Theo khảo sát của PWC, 38% quỹ phòng hộ dự kiến chi phí pháp lý và tuân thủ của họ sẽ tăng trong năm nay do các vấn đề pháp lý.

Chính quyền Hoa Kỳ đang kiểm soát chặt chẽ các nhà cung cấp dịch vụ, đặc biệt là các ngân hàng, vốn đóng vai trò quan trọng trong việc phát triển các tổ chức. Và bất chấp sự tạm dừng gần đây sau khi Ripple thắng kiện và một thẩm phán Hoa Kỳ tuyên bố nó không phù hợp với các tiêu chí về chứng khoán, SEC đã báo hiệu rằng họ sẽ không ngừng nỗ lực để thoát khỏi đầm lầy.

Để giải quyết vấn đề này, chúng ta có thể sẽ thấy những thay đổi đáng chú ý, bao gồm cả việc các công ty chuyển sang các khu vực pháp lý thân thiện hơn như Hồng Kông. Cũng có khả năng là các ngân hàng mới, chẳng hạn như Peanuds, cung cấp dịch vụ trong lĩnh vực tiền điện tử, sẽ có nhu cầu gia tăng từ các khách hàng tổ chức.

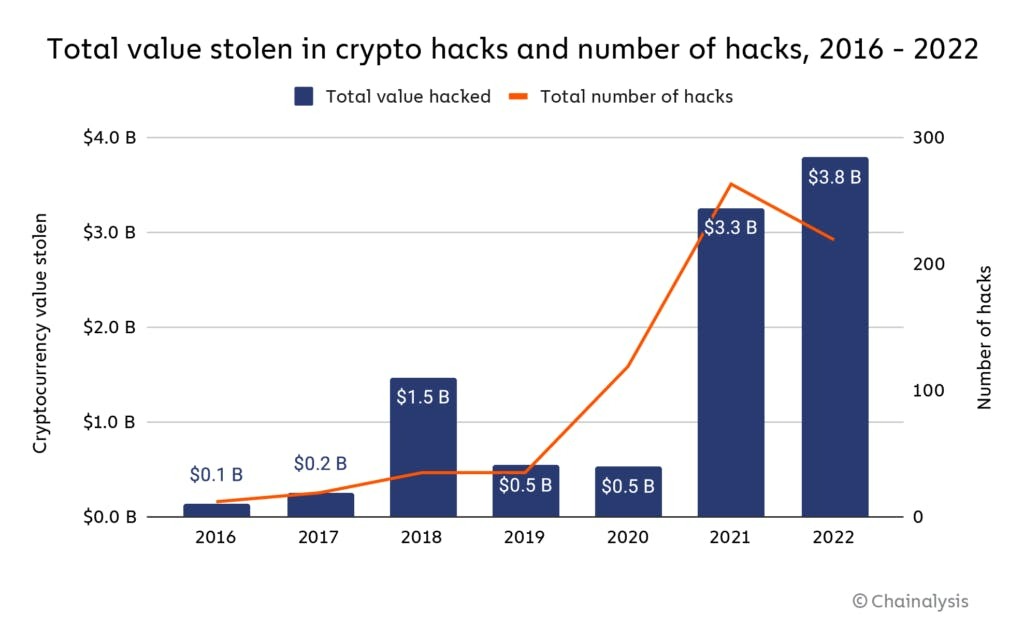

Giải pháp giám sát

Sau sự sụp đổ của FTX và một số tổ chức định hướng tiền điện tử, một xu hướng đáng lo ngại đã xuất hiện: một số lượng lớn các tác nhân đã không thận trọng trong việc phân chia quỹ. Tệ hơn nữa, còn có những mối đe dọa lớn khác, bao gồm cả vấn đề bảo mật, khi nói đến việc lưu ký tiền điện tử. Chainalysis ước tính rằng năm 2022 là năm xảy ra vụ hack tiền điện tử lớn nhất, với hơn 3,8 tỷ USD bị tấn công.

Tổng số vụ hack tiền điện tử. Nguồn: Chainalysis

Với những số liệu thống kê này, không có gì ngạc nhiên khi hơn 54% quỹ phòng hộ tiền điện tử ủng hộ việc phân tách tài sản bắt buộc của khách hàng, trong khi 15% nhấn mạnh thêm sự cần thiết của các tuyên bố độc lập về bằng chứng dự trữ.

Rõ ràng, việc áp dụng tiền điện tử của các tổ chức vẫn còn rất nhiều dư địa để mở rộng. Các xu hướng được đề cập trong bài viết này chỉ là bề nổi. Sẽ rất thú vị để quan sát xem không gian này sẽ diễn ra như thế nào trong vài năm tới.

VIC Crypto tổng hợp

Bài viết liên quan:

![]() Bitcoin và tiền điện tử đã tạo ra thế hệ 88.200 triệu phú và tỷ phú mới

Bitcoin và tiền điện tử đã tạo ra thế hệ 88.200 triệu phú và tỷ phú mới

![]() Nói lỏng tiền tệ là gì? Tiến trình và ảnh hưởng của chính sách tới biến động giá Bitcoin

Nói lỏng tiền tệ là gì? Tiến trình và ảnh hưởng của chính sách tới biến động giá Bitcoin

![]() Khám phá kho lưu trữ Bitcoin Trust trị giá 16 tỷ USD của Grayscale

Khám phá kho lưu trữ Bitcoin Trust trị giá 16 tỷ USD của Grayscale

.webp)

.webp)

.png)

.png)