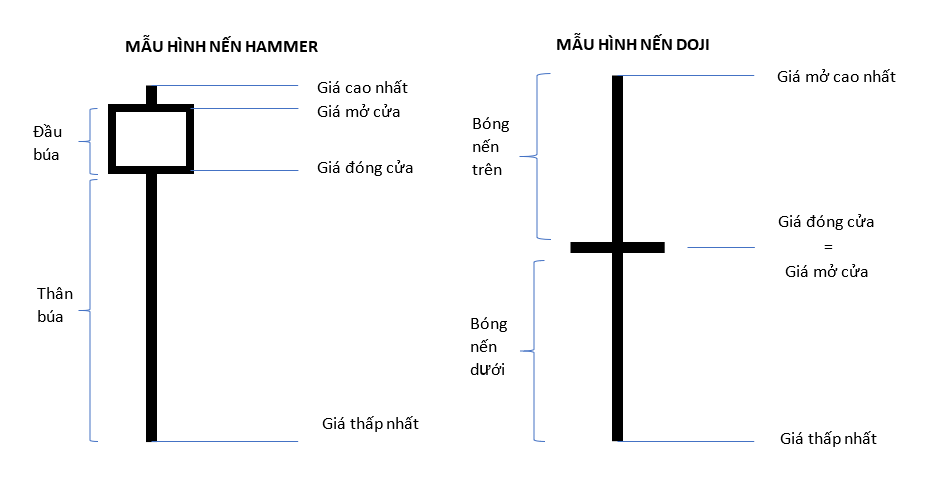

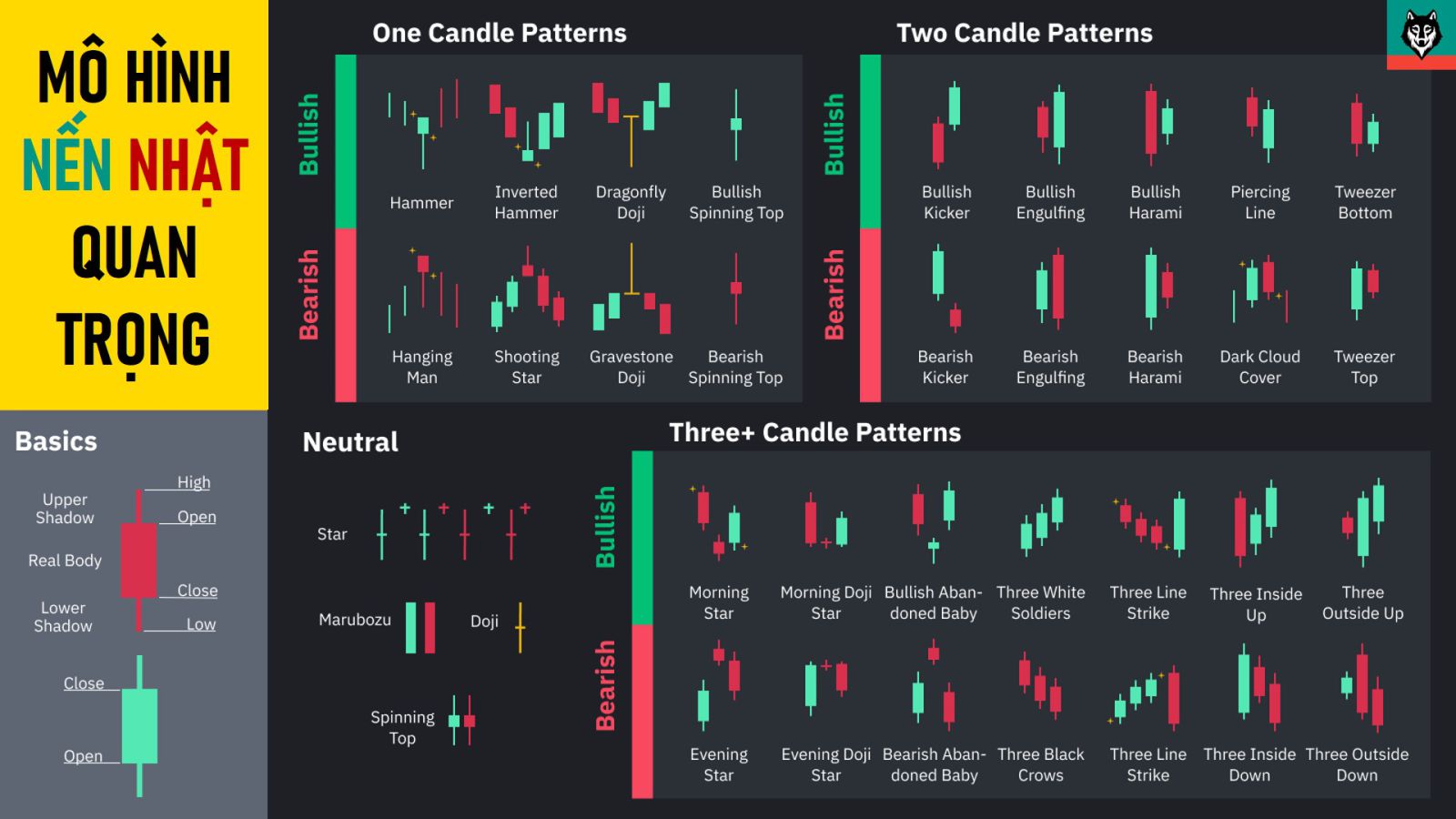

Tổng quan về mô hình nến Hammer

1. Khái niệm mô hình nến Hammer

.png)

Mô hình nến Hammer được hình thành trong phiên có biến động giá rất mạnh nhưng khi đóng cửa giá hồi phục mạnh và chỉ còn thấp đôi chút so với mức mở cửa phiên. Mức biến động mạnh của phiên đã hình thành nên mô hình nến giống dạng của chiếc búa trong đó cán búa chính là toàn bộ phần biến động giảm đã diễn ra trong phiên. Mô hình nến hammer chuẩn cần đáp ứng tiêu chí có phần cán búa dài hơn ít nhất là 02 lần so với phần đầu búa. Phần đầu búa thể hiện mức chênh lệch giữa mức giá mở và đóng cừa của phiên giao dịch.

Tại sao lại có điều này là bởi:

Về mặt tâm lý thị trường, 1 cây nến búa xuất hiện ở cuối xu hướng giảm cho thấy khi thị trường mở cửa, phe bán dường như đã kiểm soát hoàn toàn, tiếp tục đẩy giá xuống thấp hơn nữa. Tuy nhiên, phe mua tiếp tục tìm mọi cách khống chế, nhằm đẩy giá cao hơn dẫn đến sự chối từ giảm giá, khiến nến bị rút chân và làm cho giá đóng cửa và giá mở cửa gần bằng nhau. Dẫn đến thân nến bị co cụm lại, siêu nhỏ, còn bóng nến thì dài ra, tương tự như cái búa vậy.

Điều này đồng nghĩa, mô hình nến búa Hammer xuất hiện ở cuối xu hướng giảm cho thấy sự từ chối đạt các ngưỡng giá thấp hơn, là dấu hiệu thể hiện áp lực bán đã kết thúc và bắt đầu đảo ngược xu thế để giá TĂNG trở lại.

Tuy nhiên, không phải cứ thấy nến Hammer xuất hiện có nghĩa là bạn MUA vào ngay lập tức, nhất là khi thị trường không có xu hướng rõ ràng. Bạn cần lưu ý điều này bởi nến Hammer không phải là nến thể hiện xu hướng. Chính vì thế khi xem xét trong hoàn cảnh riêng lẻ Hammer có thể cung cấp tín hiệu sai, đặc biệt khi các nến tiếp theo tạo ra 1 đáy 1 mới.

2. Một số đặc điểm chính

- Có phần thân nến khá nhỏ trong khi phần bóng nến phía dưới rất dài.

- Thường xuất hiện sau các nhịp giảm mạnh.

- Thể hiện nỗ lực hồi phục rất mạnh của giá và nó thường đi kém với tín hiệu tích cực hàm ý về lực mua đang quay trở lại.

- Mức giá đóng cửa có thể thấp hoặc cao hơn mở cửa tuy nhiên mức đóng nên thấp hơn nhằm tạo ra phần đầu búa một cách rõ ràng nhất.

- Phân bóng nến phía dưới nên dài hơn ít nhất là 02 lần so với phần đầu búa.

- Cho thấy tín hiệu tiềm năng của sự đảo chiều tăng giá trở lại. Giá cần tiếp nối đà tăng ngay sau khi nến hammer xuất hiện để xác nhận tín hiệu đảo chiều.

- Trader thường chờ nến hammer hoàn thiện mới tiến hành mở vị thế mua.

3. Ý nghĩa và cách dùng

Nến hammer thường xuất hiện trong một xu thế giảm giá chính sự xuất hiện này thể hiện các nỗ lực tạo đáy đang được hình thành.

Nến hammer cho thấy lực mua đang dần xuất hiện và đủ mạnh để kìm hãm các lực bán ra do đó giúp hình thành vùng đáy. Cùng với lực mua đẩy ngược giá từ mức thấp trong phiên và đưa mức giá đóng về gần mức mở chứng tỏ tiềm năng đảo chiều xu hướng là rất lớn.

Nến hammer sẽ phát huy tác dụng hiệu quả khi xuất hiện sau ít nhất 03 nến giảm giá. Các nến giảm nên có mức giá đóng liên tục thấp hơn mức giá đóng cửa của nến liền trước.

Nến hammer nên có định dạng giống chữ “T”. Điều này giúp khả năng hình thành nến hammer dễ dàng hơn. Một nến hammer thường chưa thể xác nhận tín hiệu đảo chiều xu hướng giá cho đến khi xuất hiện các nến tăng giá liền sau nó. Cụ thể, sự xác nhận chỉ xuất hiện khi các nến liên sau có mức giá đóng cửa cao hơn mức đóng cửa của nến hammer. Điều này giúp xác nhận tín hiệu có lực cầu mạnh đang gia nhập. Khi tín hiệu trên được xác nhận vị thế mua sẽ được khởi động hoặc vị thế dừng bán cũng sẽ được triển khai. Đối với các vị thế mua mới, ngưỡng stoploss có thể được đặt ngay dưới vùng bóng nến của mô hình nến hammer.

4. Một số lưu ý

- Nến hammer không nên dùng một cách đơn độc đặc biệt là với ý nghĩa xác nhận tín hiệu đảo chiều xu hướng. Trader thường kết hợp phân tích giá và xu hướng giá và các chỉ báo kỹ thuật khác kết hợp với nến hammer để xác nhận các mô hình đảo chiều.

- Nến hammer có thể xuất hiện trên các khung đồ thị thời gian khác nhau có thể là đồ thị phút, ngày hoặc tuần.

- Nến Hammer có thể bị nhầm lẫn với mô hình Doji do nến này cũng có phần thân nến mỏng. Tuy nhiên bản chất của nến Doji là có bóng trên và bóng dưới trong khi Hammer thường chỉ có bóng dưới do lực Cầu mạnh cuối phiên mạnh và đưa giá về tiệm cận giá mở cửa. Doji thường cho tín hiệu lưỡng lự do sự cân bằng giữa Cung và Cầu đang được thiết lập trong khi Hammer cho tín hiệu đảo chiều tăng rõ hơn do có phần bóng dưới rất dài.

Không có sự đảm bảo chắc chắn rằng giá sẽ tăng sau khi xuất hiện nến Hammer. Một nến hammer với bóng nến quá dài có thể khiến giá nhanh chóng phục hồi mạnh chỉ trong thời gian ngắn, vị thế mua đuổi sẽ không còn nhiều lợi thế do cách quá xa so với điểm mua gần nhất. Điều này ảnh hưởng xấu đến tỷ lệ giữa lợi nhuận và rủi ro mà trader phải đối diện nếu mở vị thế. Ngoài ra, mô hình nến hammer hoàn toàn không cho biết mức giá mục tiêu vì vậy việc tính toán giá mục tiêu là rất khó khăn. Do đó điểm bán cần phải kết hợp trên cơ sở phân tích các mẫu hình nến và chỉ báo phân tích khác.

5. Hướng dẫn xác định điểm vào lệnh với mô hình nến Hammer

Nến xác nhận cho nến Hammer

Điều kiện xác nhận Mô hình nến Hammer:

Giá đóng cửa nến xác nhận phải nằm ở 1/3 phía trên chiều dài toàn bộ nến

Nến Bullish lớn

Lưu ý: Nếu nến Hammer xuất hiện ở cuối đợt điều chỉnh trong xu hướng tăng, Thường sẽ không chờ tín hiệu xác nhận. Nhưng nếu xuất hiện ở cuối xu hướng giảm, chờ một nến xác nhận rồi mới vào lệnh.

Điểm vào lệnh, take profit và stop loss

Trước khi tiến hành xác định điểm vào lệnh phù hợp, các trader cần ghi nhớ khung thời gian giao dịch lý tưởng nhất đối với mô hình nến búa Hammer là khung D1 (1 ngày), sau đó là khung thời gian H4 (4 giờ).

Có 3 cách xác định điểm entry với mô hình nến Hammer:

Cách 1: Vào lệnh BUY tại mức giá bằng 50% chiều dài của toàn bộ cây nến búa. Đây được coi là điểm vào lệnh tiêu chuẩn vì nó giúp các trader thu được lợi nhuận cao nhất khi mô hình xảy ra đúng.

Cách 2: Vào lệnh BUY tại mức giá mở cửa của cây nến xác nhận (cây nến ngay sau nến Hammer). Cách mở lệnh này thu được lợi nhuận ít hơn nhưng lại an toàn và ít rủi ro hơn trong trường hợp giá không tăng như kỳ vọng.

Cách 3: Vào lệnh BUY ngay sau khi kết thúc phiên giao dịch hình thành nến Hammer.

Dù lợi nhuận thu được ít hơn so với 2 cách trên nhưng lại vô cùng an toàn và chắc chắn. Vì lúc này lực mua đã vô cùng mạnh, xu hướng tăng giá sẽ còn lên cao nữa.

Với các trader chưa có nhiều kinh nghiệm và còn ít vốn thì cách vào lệnh thứ 2 là hợp lý nhất.

Điểm stop loss: cắt lỗ ngay dưới bóng nến của nến búa một chút, khoảng nửa giá.

Điểm take profit: chốt lời phía trên mức giá cao nhất của nến Hammer khi tỷ lệ R:R đạt 1:1, hoặc có thể đạt tỷ lệ R:R tiêu chuẩn là 1:2.

Hình ảnh trên là ví dụ về BTC ngay sau khi giảm giá mạnh và hình thành 1 cây nến Hammer giá đã đảo chiều và đi lên. Các bạn cũng tìm điểm entry lệnh ở mức 50% độ dài cây nến Hammer và cắt lỗ phía dưới râu nến để tránh trường hợp bị “ông thần” Market quét trong những lúc thị trường biến động.

Như có nói trước đó, nến Hammer xuất hiện nằm ở cuối mô hình giảm giá nhưng đôi khi vẫn có các Hammer “fake” cung cấp các tín hiệu sai. Nên để tăng thêm độ chính xác, ngoài việc có nến Hammer xác nhận, bạn cũng nên bổ sung các yếu tố khác như xác định rõ xu hướng, xem xét các vùng giá trị chẳng hạn. Cũng vì lẽ đó mà khung thời gian càng lớn từ H1 trở lên cho đến H4 hay D1 nến Hammer càng có giá trị hơn. Bạn cũng cần lưu ý, sử dụng khung thời gian nào thì phải đặt cắt lỗ/chỗ lời theo khung thời gian đó, mới tránh được các rủi ro không đáng có xảy ra.

Một số ví dụ và giải thích về mô hình nến Hammer

Ví dụ 1:

Sau một chu kỳ giảm giá dài tại khung H1 của BTC xuất hiện 1 cây Hammer, nhìn vào biểu đồ ta có thể thấy giá liên tục tăng cao, tạo được các HH (Higher High) .Như bạn thấy BTC đã được “phục hồi nhân phẩm” sau khi chạm đáy xã hội sau đó quay trở lại tăng một nhát lên hơn 3000 giá (41k$ lên 44k$)

Do Hammer phụ thuộc rất nhiều vào vị trí của chúng trên biểu đồ giá nên các trader thường kết hợp hammer với 1 số indicator khác để tìm ra điểm chốt lời phù hợp như công cụ Fibonacci, hay điểm xoay Pivot hoặc các công cụ kháng cự, hỗ trợ.

Ví dụ 2: Khi nến Hammer chi tín hiệu Fake

Như các bạn thấy, đây là biểu đồ BTC khung 3H, xuất hiện 1 cây Hamer sau 1 đà giảm, tuy nhiên, thật đáng tiếc khi chỉ bò lên được 1000 giá thì ngay lập tức quay đầu giảm giá mạnh. Đây cũng có thể được xem như là 1 cây Hammer fake, bản thân 1 cây Hammer có thể sẽ không cho được kết quả chính xác, bạn cần phải kết hợp các yếu tố khác để tăng khả năng thắng của bạn lên cao hơn.

6. Kết luận

Mô hình nến Hammer (Cây búa) là một tín hiệu Nến đảo chiều mạnh mẽ báo trước tín hiệu giá của cặp tiền tệ có thể sẽ đảo chiều trong tương lai gần. Giống như Mô hình nến Shooting Star, Mô hình nến Hammer (nến búa) rất phù hợp cho các nhà đầu tư theo trường phái Price Action.

Disclaimer: Bài viết chỉ nhằm mục đích cung cấp thông tin và không được coi là lời khuyên đầu tư. Đầu tư Crypto là một hình thức đầu tư mạo hiểm và người tham gia phải chịu hoàn toàn trách nhiệm với khoản đầu tư của mình.

Follow us: Fanpage | Group FB | Group chat | Channel Analytics | Channel NFT Youtube

.webp)

.webp)

.png)

.png)