RWA là gì? Tìm hiểu về các nguồn lợi nhuận mới cho DeFi và các dự án nổi bật

Tài sản thế giới thực (RWA) trong tiền điện tử là gì?

Tài sản trong thế giới thực là những tài sản hữu hình tồn tại trong thế giới vật chất, được đưa vào on-chain. Chúng cũng bao gồm việc phát hành ngày càng nhiều các sản phẩm thị trường vốn on-chain, nơi chứng khoán kỹ thuật số được mã hóa và cung cấp cho khách hàng nhỏ lẻ.

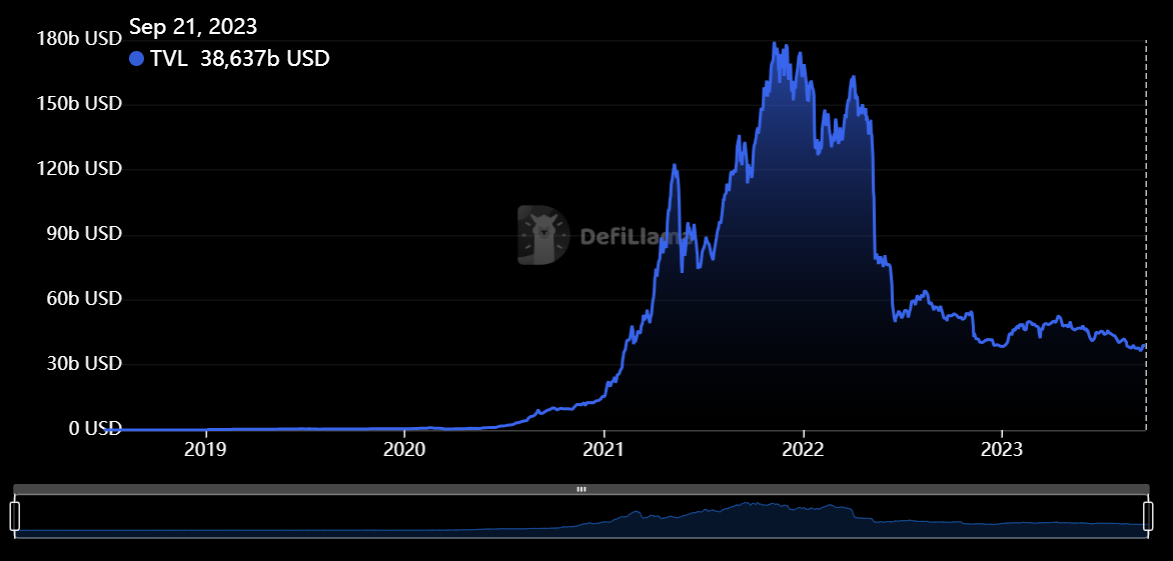

Ngành công nghiệp DeFi đã bùng nổ trong vài năm qua, đạt mức cao nhất là 181,22 tỷ USD vào ngày 02/12/2021.

TVL hệ sinh thái DeFi. Nguồn: DeFiLlama

Tuy nhiên, sau các sự kiện thiên nga đen bao gồm sự sụp đổ của Luna và FTX, TVL đã giảm mạnh, giá trị mã thông báo cũng đã giảm hơn 90%. Cùng với đó là sự sụt giảm đáng kể của lợi suất DeFi. Thời của lợi suất DeFi hấp dẫn đã qua và ngành này đang ở thời điểm mà lợi suất DeFi gần như ngang bằng với lợi suất của TradFi. Do thị trường TradFi có rủi ro thấp hơn, những người tham gia DeFi đã bắt đầu thoát khỏi DeFi, chuyển vốn của họ vào thị trường TradFi để có rủi ro sinh lời cao hơn.

Điều này đã làm dấy lên các cuộc thảo luận trong ngành DeFi, trong đó những người tham gia thị trường tìm nguồn cung ứng để có lợi nhuận cao hơn và bền vững hơn, cũng như khám phá các xu hướng và cơ hội mới như đặt cược thanh khoản. Vào năm 2023, chúng ta thấy các tài sản trong thế giới thực tăng cường thu hút sự chú ý của thị trường, đưa ra một phương pháp khác để kiếm lợi nhuận, như tên gọi, bằng cách khai thác các tài sản trong thế giới thực như các khoản vay. Trong bài viết này, ngoài sự hiểu biết về tài sản trong thế giới thực, chúng ta sẽ xem xét một số giao thức tài sản trong thế giới thực nổi bật nhất, bao gồm stUSDT, Ondo Finance, Backed Finance, MakerDAO, Creditcoin, Maple Finance, Centrifuge và Goldfinch.

Đây là những tài sản hữu hình tồn tại trong thế giới vật chất. Ví dụ như bất động sản, hàng hóa, tác phẩm nghệ thuật và thậm chí cả Kho bạc Hoa Kỳ. Tài sản trong thế giới thực là một thành phần quan trọng của giá trị tài chính toàn cầu. Giá trị bất động sản toàn cầu là 326,5 nghìn tỷ USD vào năm 2020 trong khi vốn hóa thị trường vàng là 12,39 nghìn tỷ USD.

Rõ ràng, RWA rất lớn trong ngành tài chính truyền thống. Tuy nhiên, những tài sản này hầu như không được khai thác trong thế giới DeFi. Điều này mang lại khả năng đưa các tài sản trong thế giới thực vào ngành DeFi, tăng tính thanh khoản sẵn có và cung cấp một loại tài sản mới cho những người tham gia DeFi để tận dụng lợi nhuận đầu tư. Ngoài ra, cần lưu ý rằng với tài sản trong thế giới thực, lợi suất đầu tư có thể ít bị ảnh hưởng bởi sự biến động của tiền điện tử. Mối quan tâm đến việc đưa Kho bạc Hoa Kỳ vào chuỗi cũng ngày càng tăng, cung cấp cho các nhà đầu tư một phương pháp có rủi ro thấp để tạo ra lợi nhuận.

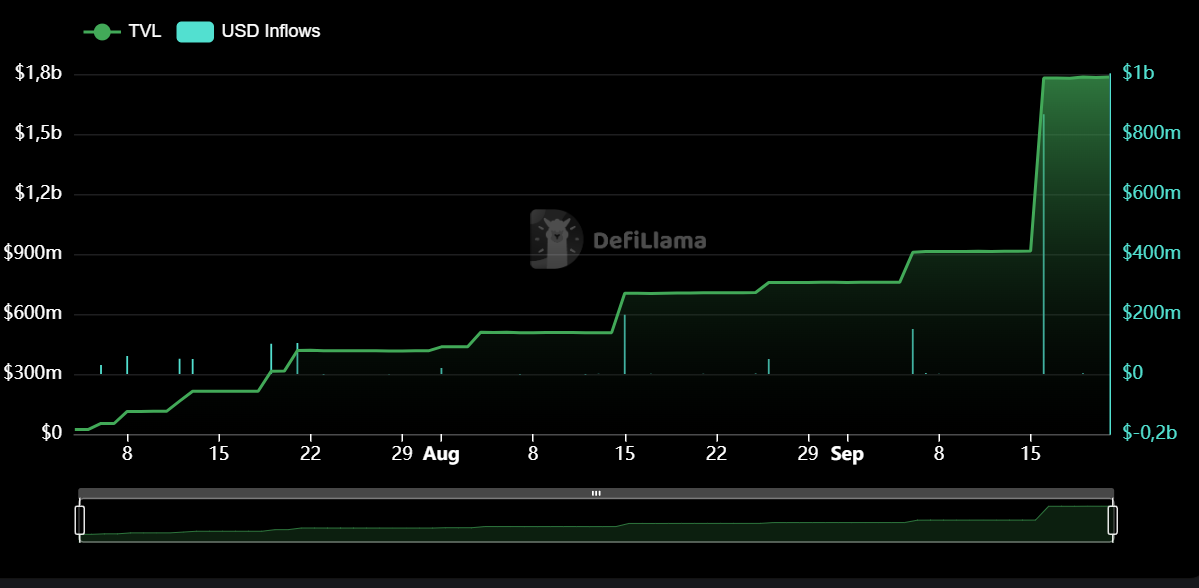

RWA đang phát triển trong không gian tiền điện tử, như được thấy trong biểu đồ DefiLlama bên dưới, với TVL đạt hơn 770 triệu USD vào cuối tháng 7/2023:

Ngoài việc đưa tài sản trong thế giới thực vào chuỗi, còn có sự phát hành ngày càng tăng các sản phẩm thị trường vốn trên chuỗi. Chúng bao gồm các công ty như Mitsui cho phép quản lý tài sản bằng chứng khoán kỹ thuật số, nơi công ty cung cấp các khoản đầu tư vào cơ sở hạ tầng và bất động sản đang hoạt động ổn định cho khách hàng bán lẻ. Việc mã hóa các chứng khoán kỹ thuật số này được thực hiện với sự cộng tác của LayerX và được phát hành trên chuỗi thuộc sở hữu của tập đoàn SBI và Nomura. Công ty hiện có tài sản được quản lý ước tính khoảng 2 nghìn tỷ Yên.

Ngoài các chuỗi riêng tư, các tổ chức cũng đang xem xét các mạng con. Vào tháng 4/2023, các tổ chức tài chính đã tham gia Avalanche Evergreen Subnet, Spruce. Các tổ chức này sẽ sử dụng Spruce làm mạng thử nghiệm để đánh giá lợi ích của việc thực hiện và thanh toán trên chuỗi, sử dụng các ứng dụng DeFi để thực hiện hoán đổi ngoại hối và lãi suất, đồng thời khám phá vốn cổ phần được mã hóa và phát hành tín dụng, giao dịch và quản lý quỹ trong tương lai.

Các giao thức trên chuỗi cũng bắt đầu cho thấy sự quan tâm ngày càng tăng trong việc tích hợp các tài sản trong thế giới thực. Một ví dụ nổi bật là khoản phân bổ 50 triệu USD gần đây của Avalanche Foundation để đầu tư vào các tài sản mã hóa được tạo trên Avalanche. Với nguồn tài trợ được phân bổ này, nó có thể đóng vai trò như một động lực để thu hút các nhà xây dựng tạo ra tài sản trong thế giới thực trên Avalanche và sau đó tiếp tục hỗ trợ sự phát triển.

Tạo lợi nhuận thông qua đầu tư truyền thống

Một lý do khiến sự quan tâm đối với tài sản trong thế giới thực ngày càng tăng đến từ các giao thức DeFi tạo ra lợi nhuận thông qua việc đầu tư tài sản của người dùng (nói chung là stablecoin) vào các khoản đầu tư truyền thống như trái phiếu chính phủ và doanh nghiệp.

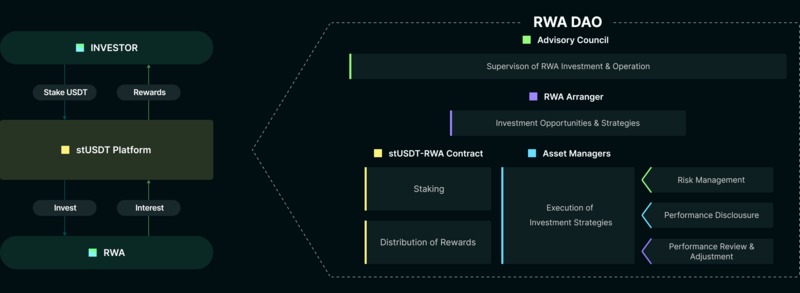

stUSDT

stUSDT đóng góp gần 1,8 tỷ USD vào RWA TVL. Đây là nền tảng RWA đầu tiên trên mạng TRON và được thiết kế để hoạt động như một sản phẩm quỹ thị trường tiền tệ.

Người dùng có thể đặt cược USDT trên nền tảng để kiếm 4,18% APY và họ sẽ nhận được stUSDT làm mã thông báo nhận, đóng vai trò là bằng chứng đầu tư vào tài sản trong thế giới thực, cho phép chủ sở hữu kiếm thu nhập thụ động, như đã thấy ở trên biểu đồ. Trong khi đó, RWA DAO xử lý việc đầu tư vào tài sản của người dùng và lợi suất stUSDT được báo cáo là đến từ trái phiếu chính phủ.

Ondo Finance

Ondo Finance đã đạt được lực kéo đáng kể và nhất quán, được hỗ trợ bởi sự tăng trưởng TVL như minh họa bên dưới. Khi viết bài, TVL của Ondo Finance ước tính khoảng 198,35 triệu USD và đây là giao thức RWA lớn thứ hai sau stUSDT.

TVL ondo Finance. Nguồn: DeFilama

Ondo Finance đầu tư vào các quỹ giao dịch trao đổi trị giá hàng tỷ đô la, có tính thanh khoản cao, cho phép những người nắm giữ stablecoin khai thác lợi nhuận từ tài sản của họ. Điều này hoạt động bằng cách trao đổi stablecoin của người dùng lấy USD, sau đó được sử dụng để mua tài sản và mã thông báo quỹ mới phản ánh các khoản đầu tư này sẽ được đúc và gửi vào ví của người dùng. Khi những tài sản này tạo ra lợi nhuận, lợi nhuận đó sau đó sẽ được tái đầu tư vào nhiều tài sản hơn và khi mua lại, các mã thông báo quỹ này sẽ bị đốt cháy và người dùng sẽ nhận lại USDC. Tùy thuộc vào mức độ rủi ro, Ondo Finance cung cấp APY từ 4,5% đến 7,76%.

Gần đây, Ondo Finance đã ra mắt Ondo USD Yield (USDY). USDY là một trái phiếu được mã hóa được thế chấp vượt mức bằng Trái phiếu Kho bạc Hoa Kỳ ngắn hạn và tiền gửi không kỳ hạn của ngân hàng. Với USDY, Ondo Finance đang cho phép các nhà đầu tư tiếp cận lợi nhuận với cấu trúc cấp tổ chức, mang lại mức độ bảo mật cao hơn.

Backed Finance

Backed Finance mã hóa một danh mục sản phẩm có cấu trúc cụ thể để theo dõi chứng khoán được giao dịch công khai. Mã thông báo được phát hành là bToken và mỗi bToken được hỗ trợ 1:1 bằng một chứng khoán tương đương do người giám sát được quản lý nắm giữ. bTokens chỉ có thể được phát hành cho các nhà đầu tư đã KYC. Tuy nhiên, các nhà đầu tư không có KYC vẫn có thể có quyền truy cập vào bTokens bằng cách mua nó thông qua sàn giao dịch, chẳng hạn như thông qua DEX.

Backed Finance làm giảm đáng kể rào cản hiện tại đối với việc đầu tư vào chứng khoán giao dịch công khai. Đặc biệt, người dân ở các thị trường mới nổi thường gặp khó khăn trong việc tiếp cận cơ hội đầu tư vào chứng khoán giao dịch công khai. Với Backed Finance, việc tiếp cận các chứng khoán đó được dân chủ hóa.

Hiện nay có một số sản phẩm đang được Backed Finance cung cấp với 2 loại

Thu nhập cố định được token hóa

- bC3M: GOVIES được hỗ trợ 0-6 tháng Cấp đầu tư Euro

- bHIGH: Được hỗ trợ trái phiếu doanh nghiệp có lãi suất cao €

- bIB01: IB01 được hỗ trợ Trái phiếu kho bạc 0-1 năm

- bIBTA: Trái phiếu kho bạc IBTA được hỗ trợ 1-3 năm

Vốn chủ sở hữu được mã hóa

- bNIU: Công nghệ Niu được hỗ trợ

- bCOIN: Coinbase toàn cầu được hỗ trợ

- bCSPX: CSPX Core S&P 500 được hỗ trợ

Credit Protocols và Their Tokens

Trong vài năm qua và đặc biệt là vào năm 2022, thị trường đã chứng kiến sự gia tăng của các giao thức khai thác thị trường tín dụng trong tài chính truyền thống. Điều này không có gì ngạc nhiên vì tín dụng là chìa khóa để các doanh nghiệp phát triển.

Các doanh nghiệp thường sử dụng vốn để đầu tư vào nghiên cứu và phát triển, phát triển đội ngũ của mình và thực hiện các nỗ lực quảng bá. Họ có thể tiếp cận nguồn vốn thông qua tài trợ bằng nợ hoặc tài trợ bằng vốn cổ phần. Việc tài trợ bằng nợ thường được các nhóm ưa thích hơn vì nó cho phép họ giữ quyền kiểm soát hoạt động kinh doanh của mình đồng thời có được khả năng tiếp cận nguồn vốn cần thiết.

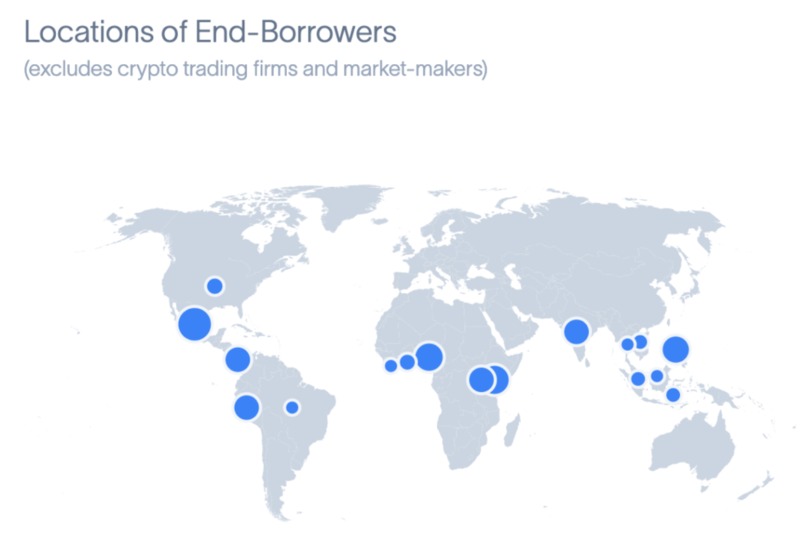

Sự xuất hiện của các giao thức tín dụng trực tuyến cho phép các doanh nghiệp như vậy khai thác hệ sinh thái DeFi, một ngành công nghiệp trị giá 51,6 tỷ USD để lấy vốn. Điều này làm giảm rào cản gia nhập cho các doanh nghiệp, đặc biệt là các thị trường mới nổi, trong việc tiếp cận vốn vay. Điều này được hỗ trợ bởi biểu đồ hiển thị bên dưới, cho biết số lượng khoản vay được cung cấp bởi các giao thức tín dụng trên chuỗi cho từng khu vực địa lý. Tính đến thời điểm hiện tại, các doanh nghiệp ở Nigeria đạt được số lượng khoản vay nhiều nhất, tổng cộng là 21 khoản, tiếp theo là Mexico với 20 khoản vay và Kenya với 19 khoản vay.

Phân bổ theo địa lý của các khoản cho vay tài sản trong thế giới thực. Nguồn: rwa.xyz

MakerDAO

MakerDAO là một trong những giao thức tích cực nhất trong việc tích hợp các tài sản trong thế giới thực vào hoạt động của họ. Gần đây, có thông tin tiết lộ rằng ước tính 80% doanh thu phí mà MakerDAO kiếm được được tạo ra từ tài sản trong thế giới thực. Với dòng tiền mạnh mẽ hỗ trợ kho bạc của mình, điều này rất có lợi cho MakerDAO vì sản phẩm cốt lõi của giao thức là DAI, một stablecoin được thế chấp phi tập trung.

Năm ngoái, người sáng lập MakerDAO đã đưa ra kế hoạch cho MakerDAO Endgame, bao gồm các subDAO quản lý các khía cạnh khác nhau của giao thức. Là một phần của tầm nhìn tương lai, Endgame dự đoán rằng RWA sẽ được xem xét kỹ lưỡng và quản lý chặt chẽ. Do đó, nhóm đang nỗ lực hướng tới việc có được RWA có khả năng phục hồi về mặt vật lý để cho phép DAO giữ quyền kiểm soát và không dễ dàng bị chính quyền tước đoạt.

Creditcoin (CTC)

Giao thức Creditcoin được thiết kế để tích hợp với những người cho vay fintech ở các thị trường mới nổi và kết nối họ với các nhà đầu tư DeFi. Bằng cách ghi lại hoạt động cho vay của người vay trên chuỗi, giao thức này cho phép kiểm toán tài chính minh bạch và không đáng tin cậy đối với các nhà đầu tư. Bản nâng cấp 3.0 sắp tới của giao thức hứa hẹn sẽ cung cấp 'hợp đồng thông minh phổ quát' tương thích với EVM, có thể kết nối các nhà đầu tư RWA trên nhiều chuỗi.

Có bốn bên tham gia:

- Creditcoin: Một giao thức lịch sử tín dụng được sử dụng để kiểm toán tổ chức.

- Borrowers: Đây là những người cho vay fintech ở các thị trường mới nổi đang tìm cách huy động vốn nợ.

- Nhà đầu tư: Đây là những nhà đầu tư DeFi tham gia Investor DAO để cho Người vay vay.

- Gluwa: Các nhà phát triển giao thức đề xuất Người vay cho Nhà đầu tư, thực hiện thẩm định và hỗ trợ tích hợp Creditcoin.

Đây là cách cho vay được thực hiện trên Creditcoin:

- Gluwa tìm nguồn cung cấp cho thị trường mới nổi Những người vay đang tìm cách tích hợp với Mạng Creditcoin và huy động vốn, thực hiện thẩm định, đàm phán các điều khoản, đảm bảo các thỏa thuận pháp lý và cung cấp hỗ trợ tích hợp kỹ thuật.

- Người vay tích hợp với Mạng và ghi lại hiệu suất khoản vay của họ trên Mạng Creditcoin bằng cách sử dụng CTC.

- Quỹ Gluwa mang lại cơ hội đầu tư có thương lượng cho các nhà đầu tư. Sau đó, các nhà đầu tư phải chọn chấp nhận hoặc từ chối Cơ hội đầu tư, sử dụng dữ liệu hiệu suất tín dụng trên chuỗi để trợ giúp họ.

- Nếu các nhà đầu tư phân bổ đủ USDC cho Cơ hội đầu tư, nó sẽ được chấp nhận và đi vào hoạt động theo thời hạn đầu tư.

- Quỹ đầu tư sau đó được chuyển và theo dõi trên Mạng Creditcoin.

“Với hơn 3 triệu giao dịch cho vay được ghi nhận cho đến nay, các nhà đầu tư trên Creditcoin có thể biết chính xác tiền của họ đang được sử dụng như thế nào và ở đâu vào bất kỳ lúc nào, xây dựng niềm tin cần thiết để kết nối vốn từ Web3 với các cơ hội RWA năng suất cao ở các thị trường mới nổi.”

- Tae Oh, Người sáng lập Creditcoin

Maple Finance (MPL)

Maple Finance là cơ sở hạ tầng thị trường vốn tổ chức, tạo nền tảng cho những người đi vay là tổ chức khai thác hệ sinh thái DeFi để cho vay.

Có ba bên tham gia:

- Người vay tổ chức: Đây là những người tham gia có nhu cầu vay vốn

- Người cho vay: Những người tham gia DeFi gửi vốn vào nhóm trên Maple Finance

- Đại biểu nhóm: Các chuyên gia tín dụng bảo lãnh và quản lý nhóm trên Maple Finance.

Đây là cách việc cho vay được thực hiện trên Maple Finance:

Nguời đại diện tập hợp cho người vay là tổ chức. Họ sẽ tiến hành thẩm định, bảo lãnh và đàm phán các điều khoản với tổ chức vay. Điều này bao gồm các quy trình KYC và Chống rửa tiền (AML).

Sau khi xác định được rằng những người vay tổ chức này phù hợp để vay, các đại biểu của nhóm sẽ thiết lập các nhóm trên Maple Finance, sau đó sẽ do họ quản lý.

Người cho vay sẽ đến Maple Finance và xác định nhóm mà họ muốn gửi tiền vào. Điều này sẽ dựa trên mức độ chấp nhận rủi ro của họ và liệu họ có nghĩ rằng các điều khoản được đặt ra trong nhóm có thuận lợi cho họ hay không.

Sau khi người cho vay đã gửi vốn vào nhóm, những người đi vay là tổ chức giờ đây có thể tiếp cận vốn. Do những người đi vay này đã được các đại biểu của nhóm đưa vào whitelist nên việc vay không được thế chấp dưới mức có thể được thực hiện.

Goldfinch (GFI)

Giao thức này tập trung vào việc cho vay đối với các doanh nghiệp trong thế giới thực và đặc biệt là các doanh nghiệp ở các thị trường mới nổi. Goldfinch phục vụ nhiều loại hình kinh doanh khác nhau và mang lại lợi suất hấp dẫn lên tới 30%, thể hiện rõ ràng từ nhóm của họ.

Có ba bên tham gia:

- Người vay: Những người tham gia này đề xuất Nhóm người vay để tìm kiếm nguồn vốn thông qua Goldfinch

- Nhà đầu tư: Người tham gia cung cấp vốn cho người vay. Có hai loại nhà đầu tư: Người ủng hộ và Nhà cung cấp thanh khoản

- Kiểm toán viên: Những người tham gia tiến hành thẩm định để đảm bảo rằng những người vay trên Goldfinch không tham gia vào các hoạt động gian lận.

Đây là cách cho vay được thực hiện trên Goldfinch:

- Trước tiên, người vay phải trải qua cuộc kiểm toán của kiểm toán viên để xác định rằng họ có đủ điều kiện để vay hay không.

- Sau khi được phê duyệt, người vay có thể tạo nhóm vay và xác định các điều khoản tín dụng, bao gồm các số liệu như lãi suất, giới hạn, tần suất thanh toán, thời hạn và phí trễ hạn.

- Các nhà đầu tư bây giờ có thể đến để cung cấp vốn.

- Những người ủng hộ cung cấp vốn trực tiếp cho nhóm người đi vay và là nguồn vốn thua lỗ đầu tiên. Do đó, họ nhận được lợi nhuận cao hơn.

- Các nhà cung cấp thanh khoản cung cấp vốn cho Goldfinch, sau đó được phân bổ cho tất cả các nhóm người vay.

Centrifuge (CFG)

Các giao thức được đề cập ở trên đều là một ví dụ điển hình về việc kết hợp tài sản trong thế giới thực vào hệ sinh thái DeFi. Tuy nhiên, tất cả đều tập trung vào khía cạnh tín dụng. Để mang lại nhiều màu sắc hơn cho hệ sinh thái tín dụng trên chuỗi, Centrifuge ra đời nhằm cho phép đưa nhiều dạng tài sản trong thế giới thực hơn vào hệ sinh thái và có cơ chế hơi khác bằng cách kết hợp Mã thông báo không thể thay thế (NFT).

Có 2 bên tham gia:

- Người khởi tạo tài sản: Đây là những người đi vay mã hóa tài sản trong thế giới thực của họ thành NFT

- Nhà đầu tư: Đây là những người cho vay.

Ứng dụng phi tập trung (dApp) của Centrifuge được gọi là Tinlake, hoạt động như một dApp thị trường và đầu tư.

Đây là cách cho vay được thực hiện trên Tinlake:

- Người khởi tạo tài sản kết nối tài sản trong thế giới thực bằng Tinlake. Nội dung này được chuyển đổi thành NFT, bao gồm các tài liệu pháp lý có liên quan.

- Người khởi tạo tài sản hiện có thể tạo nhóm tài sản bằng cách sử dụng NFT tài sản trong thế giới thực được mã hóa làm tài sản thế chấp cơ bản.

- Khi tạo nhóm, hai mã thông báo sẽ được tạo: mã thông báo DROP và mã thông báo TIN.

- Các nhà đầu tư có thể quyết định sẽ cung cấp vốn vào nhóm nào dựa trên hồ sơ rủi ro cá nhân của họ, mua mã thông báo DROP hoặc TIN.

- Người nắm giữ mã thông báo DROP có lợi nhuận được đảm bảo, được xác định bởi hàm tính phí có lãi suất cố định trên mỗi nhóm, được gộp mỗi giây.

- Mặt khác, người nắm giữ mã thông báo TIN không có lợi nhuận được đảm bảo. Họ nhận được lợi tức thay đổi dựa trên lợi nhuận đầu tư từ nhóm, có thể cao hơn lợi nhuận từ việc nắm giữ mã thông báo DROP.

- Những người nắm giữ mã thông báo TIN phải chịu rủi ro cao hơn khi họ chịu khoản lỗ đầu tiên trong trường hợp người đi vay không trả được nợ.

Ưu điểm của giao thức thị trường tín dụng

Có rất nhiều lợi ích do các giao thức thị trường tín dụng mang lại. Có hai góc độ để xem điều này.

1. Người tham gia DeFi

Tính đến thời điểm hiện tại, lợi suất do các giao thức tín dụng mang lại cao hơn so với hầu hết các giao thức DeFi. APY được cung cấp bởi mỗi giao thức như sau:

- Maple Finance: 8,31%

- TrueFi: 2,08%

- Centrifuge: 9,31%

- Goldfinch: 8,31%

Ngoài ra, những người tham gia DeFi sẽ có thể đa dạng hóa danh mục đầu tư của họ, do những người vay tổ chức điều hành các doanh nghiệp trong thế giới thực ít có mối tương quan hơn với thị trường tiền điện tử.

2. Thị trường mới nổi

Các doanh nghiệp ở các thị trường mới nổi thường khó nhận được các khoản vay không được thế chấp. Điều này là do các yêu cầu cao hơn đã được đặt ra ở các thị trường truyền thống. Những quy định như vậy khiến các doanh nghiệp nhỏ gặp khó khăn trong việc mở rộng quy mô, vì họ không thể tiếp cận vốn và ngay cả khi có thể, họ sẽ phải trả một cái giá rất lớn, làm suy yếu đường đua mở rộng quy mô của họ.

Hệ sinh thái DeFi cung cấp một nguồn cho vay mới và tăng hiệu quả sử dụng vốn của họ do có thể thực hiện được việc cho vay không có tài sản thế chấp. Đây cũng là lợi ích có được từ việc loại bỏ người trung gian và sử dụng hợp đồng thông minh cho một số hoạt động nhất định.

Ngoài ra, bằng cách vay trên chuỗi, các doanh nghiệp này đang xây dựng hồ sơ tín dụng trên chuỗi của mình. Bằng cách trả các khoản vay đúng hạn, họ sẽ có điều kiện tốt hơn để nhận được nhiều khoản vay hơn trong tương lai và những khoản vay này thậm chí có thể có mức độ cao hơn.

Nhược điểm của các giao thức thị trường tín dụng

Rủi ro lớn nhất tồn tại chắc chắn sẽ là rủi ro vỡ nợ do người đi vay gây ra. Vì đây là những khoản vay không được thế chấp nên người cho vay sẽ không thể nhận được toàn bộ vốn của mình trong trường hợp vỡ nợ. Đây là một vấn đề đang diễn ra, rõ ràng từ một số giao thức:

- Maple Finance: 69,3 triệu USD

- TrueFi: 4,4 triệu USD

- Centrifuge: 2,6 triệu USD

Cũng cần lưu ý rằng mặc dù các giao thức làm giảm mức độ biến động của tiền điện tử mà người cho vay phải đối mặt do sử dụng stablecoin, nhưng nó vẫn phải chịu những hậu quả lớn hơn trong ngành. Điều này được thể hiện rất rõ ràng trong trường hợp của Maple Finance, khi gần một nửa số vụ vỡ nợ xảy ra sau sự cố FTX.

Ngoài tác động đối với người cho vay, các giao thức cũng có thể bị nợ xấu, làm suy yếu tuổi thọ của giao thức.

Lỗ hổng cố hữu khác của các giao thức tín dụng hiện tại là sự thiên vị của con người. Quá trình KYC và AML, cùng với việc đưa người vay vào danh sách trắng, đang được xác định bởi con người.

Hiệu suất mã thông báo của giao thức tài sản thế giới thực

Vậy các giao thức tín dụng đã được thực hiện như thế nào? Tất cả các token gốc đều hoạt động kém hơn Ethereum hơn 20%. Bảng sau đây cho thấy mức giảm giá kể từ mức cao nhất mọi thời đại của chúng:

Hiệu suất hoạt động của các giao thức RWA so với EThereum

Bất chấp việc áp dụng các giao thức tín dụng, với 1.481 khoản vay được phát hành, tổng giá trị khoản vay là 4.421.679.320 USD và giá trị khoản vay đang hoạt động là 422.314.511 USD, các giao thức vẫn chưa hoạt động tốt trên mặt trận token tính đến thời điểm hiện tại.

Kết luận

Tài sản trong thế giới thực là một ngành dọc thú vị với nhiều tiềm năng, dựa trên thị trường tài chính truyền thống khổng lồ. Chúng ta đã thấy không gian bị chiếm giữ bởi nhiều giao thức tín dụng, mỗi giao thức có một sự thay đổi về cách chúng chạy các giao thức.

Tuy nhiên, cần lưu ý rằng mặc dù có những lợi ích mà nó mang lại như đa dạng hóa danh mục đầu tư và lợi suất cao hơn nhưng rủi ro vỡ nợ vẫn là rủi ro chưa được giải quyết thành công. Ngoại lệ duy nhất là Goldfinch, công ty chưa gặp phải một vụ vỡ nợ nào kể từ khi bắt đầu.

Ngoài thị trường tín dụng, còn có những khía cạnh khác của thế giới thực đang thu hút được sự quan tâm của thị trường. Một ví dụ trong số đó là việc mã hóa các tài sản trong thế giới thực như bất động sản hoặc tác phẩm nghệ thuật. Với việc số hóa các tài sản đó trên chuỗi, việc phân chia tài sản có thể được thực hiện, cho phép mọi người có quyền sở hữu một phần.

Đây sẽ là một không gian thú vị để theo dõi, dựa trên sự phát triển nhanh chóng của các giao thức và chúng ta có thể mong đợi được thị trường áp dụng nhiều hơn.

VIC Crypto tổng hợp

Bài viết liên quan:

![]() Fed phát hành báo cáo về “Token hóa tài sản thực”, cùng triển vọng lạc quan cho mảng RWA

Fed phát hành báo cáo về “Token hóa tài sản thực”, cùng triển vọng lạc quan cho mảng RWA

![]() Nhà phát triển Avalanche khét tiếng đã trở lại với token WAGMI

Nhà phát triển Avalanche khét tiếng đã trở lại với token WAGMI

![]() Solana có phải là một khoản đầu tư tốt vào thị trường tiền điện tử không?

Solana có phải là một khoản đầu tư tốt vào thị trường tiền điện tử không?

.webp)

.webp)

.png)

.png)

.png)