Liquity coin (LQTY) là gì? Tìm hiểu về giao thức Lending đầy tham vọng tiếp bước MakerDAO

Theo ghi nhận, ngay sau khi niêm yết Binance, giá Liquity coin đã tăng hơn 103%. Tại thời điểm hiện tại khi thị trường đang sôi động trở lại sau tin Ripple thắng kiện thì LQTY cũng là đồng coin đạt được mức tăng ấn tượng và hiện đang giao dịch quanh 1,5 USD.

Hãy đọc tiếp bài viết này để biết thêm chi tiết về đồng coin này cũng như triển vọng của nó trong thị trường lending.

Giao thức Liquity là gì?

Liquity là một giao thức tài chính phi tập trung (DeFi), tạo điều kiện cho người dùng nhận những khoản vay không lãi suất đối với Ethereum bằng cách sử dụng tài sản thế chấp. Theo tuyên bố của Liquity, các khoản vay được thanh toán bằng LUSD và cần duy trì tỷ lệ tài sản thế chấp tối thiểu là 110%.

Ngoài tài sản thế chấp, các khoản vay được bảo đảm bởi Stability Pool có chứa LUSD và bởi những người đi vay cùng đóng vai trò là người bảo lãnh cuối cùng.

Những điểm khác biệt của giao thức Liquity

Liquity Protocol sử dụng mô hình mã thông báo kép. Có một số yếu tố chính giúp tạo nên sự khác biệt của nền tảng Liquity.

Vay không lãi suất: LUSD coin được tạo bởi giao thức Liquity. Chỉ cần khóa ETH làm tài sản thế chấp, người dùng có thể vay LUSD. Thay vì trả lãi, người dùng trả phí vay một lần. Tỷ lệ phí vay được xác định theo lãi suất cơ bản hiện hành. Lãi suất cơ bản được điều chỉnh theo thuật toán dựa trên khối lượng quy đổi.

Tỷ lệ thế chấp thấp: Để tránh bị thanh lý, hầu hết các khoản vay DeFi phải được thế chấp quá mức. Các giao thức cho vay DeFi phổ biến như Aave, Compound và Maker, thường yêu cầu tỷ lệ thế chấp tối thiểu là 150% trở lên. Tuy nhiên, Liquity Protocol cung cấp tỷ lệ thế chấp chỉ 110%. Mặc dù vậy nó vẫn đảm bảo an toàn nhờ cơ chế thanh lý tức thời của giao thức. Điều này tạo ra một hệ thống cho vay hiệu quả về vốn, có thể cung cấp đòn bẩy lên tới 11 lần cho giao dịch và đầu tư.

Chống kiểm duyệt: Bởi vì các hoạt động giao diện người dùng của giao thức Liquity được thực hiện bởi các bên thứ ba nên Liquity được phân cấp và chống lại sự kiểm duyệt. Hơn nữa, vì không có đề xuất quản trị nào để bỏ phiếu, điều này làm cho chính sách tiền tệ của Liquity mạnh mẽ hơn nhiều giao thức cho vay tài chính phi tập trung khác sử dụng mô hình DAO.

Không hạn chế về thời gian đối với các khoản vay: Người đi vay có thể giữ các khoản vay cho đến khi họ trả lại nó. Liquity cũng cung cấp các chương trình giảm giá cho các khoản phí cố định khi người vay trả khoản vay sớm hơn. Nếu như giữ khoản vay cho đến hạn thì họ cần phải trả toàn bộ khoản phí này.

Hiện tại, Liquity có cơ chế CDP khá giống với MakerDAO để đảm bảo tính ổn định, tin cậy và phi tập trung.

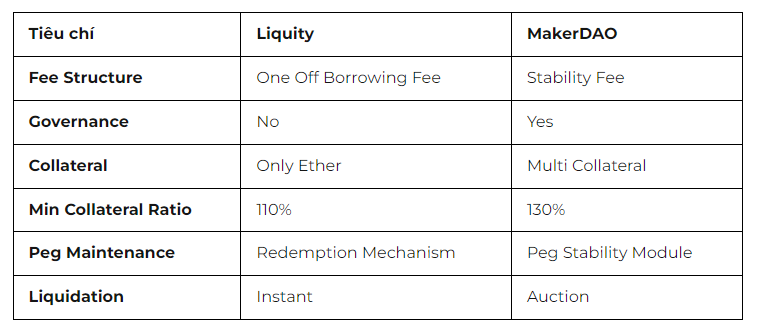

So sánh Liquity và MakerDAO

Khi đặt lên bàn cân so sánh với đàn anh MarketDAO – là 1 giao thức Stablecoin hàng đầu cho phép người dùng tạo DAI (Stablecoin) phi tập trung lớn nhất hiện nay. Thì thấy, Liquity có thể xem là một phiên bản đơn giản của MarketDAO với sản phẩm chính là Stability Pool và Stablecoin LUSD.

MakerDAO liên tục tính phí thay đổi cho các khoản vay trong khi Liquity chỉ tính phí duy nhất 1 lần. Chính vì vậy mà khi sử dụng Liquity, người dùng sẽ tiết kiệm được nhiều chi phí hơn đối với các khoản vay dài hạn.

Trong khi MakerDAO chịu sự quản trị với tham số giao thức tỷ lệ tài sản thế chấp tối thiểu đều phải được quyết định thông qua các phiếu bầu thì Liquity lại không phải chịu sự quản lý của tổ chức nào cả. Tham số trong các giao thức đều được cố định trước hoặc điều chỉnh thông qua các thuật toán.

Tỷ lệ tài sản thế chấp tối thiểu giữa MakerDAO và Liquity cũng có sự khác nhau. MakerDAO chấp nhận nhiều loại tài sản thế chấp với tỷ lệ tối thiểu là 130%. Trong khi đó, Liquity chỉ chấp nhận tài sản thế chấp là Ether với tỷ lệ tối thiểu là 110%.

Việc chỉ chấp nhận Ether làm tài sản thế chấp đã giúp Liquity giảm thiểu được rất nhiều rủi ro có thể gây ra. Tuy nhiên nó cũng tạo ra nhược điểm cho Liquity.

Cơ chế đặc biệt của dự án Liquity

Stability Pool

Stability Pool đóng vai trò là nguồn thanh khoản để trả nợ từ những khoản vay bị thanh lý và đảm bảo tổng lượng cung LUSD được bảo chứng. Chúng được tạo ra nhằm duy trì khả năng thanh toán của nền tảng. Mỗi khi có một khoản vay bị thanh lý thì một lượng LUSD tương ứng cho khoản nợ còn lại sẽ được đốt khỏi Stability Pool. Trong quá trình đó, toàn bộ tài sản thế chấp trên Ethereum sẽ được di chuyển vào nền tảng Stability Pool.

Người dùng sẽ trở thành Stability Provider khi chuyển LUSD vào đó. Theo thời gian, họ sẽ bị mất đi một lượng tiền gửi theo tỷ lệ LUSD đưa vào nhưng sẽ nhận lại được một phần tiền theo tỷ lệ tài sản thế chấp đã bị thanh lý.

LUSD và LQTY

LUSD là Stablecoin được phát hành bởi Liquity, neo với giá 1 USD và được dùng vào việc trả các khoản vay trên Liquity. LQTY cũng là đồng Coin được phát hành trên Liquity, đóng vai trò như là “trạm thu phí” được tạo ra từ nền tảng và khuyến khích người dùng tham gia sớm hơn.

Cơ chế giữ giá cho LUSD

Hiện tại, Liquity đang sử dụng 2 cơ chế giữ giá cho LUSD là Hard-Peg và Soft-Peg. Mỗi cơ chế đều có những đặc trưng riêng.

Cơ chế Hard-Peg

Khi LUSD < 1 đô thì người dùng có thể mua LUSD rồi quy đổi sang ETH để ăn tiền chênh lệch.

Ví dụ: Người dùng sử dụng 95$ dạng ETH để mua về 100 LUSD (đang bị mất peg) rồi quy đổi lại trên Liquity để nhận được gần 100 $ dưới dạng ETH. Như vậy, bạn đã lời được 5$ ETH sau khi đã trừ phí quy đổi.

Bên cạnh đó, vì có tỷ lệ thế chấp tối thiểu là 110% nên LUSD sẽ có mức giá trần là 1.10$. Khi giá trị của nó vượt lên mức này thì người dùng có thể bán ngay lập tức lượng LUSD mới vay để nhận về lãi.

VD: 1 LUSD đang có giá 1,11 USD. Lúc này bạn có thể sử dụng 110 USD dạng ETH để vay 100 LUSD và bán toàn bộ lượng LUSD vừa vay để thu về 111 USD. Tức là lãi 1 USD.

Cơ chế Soft-Peg

Khi xác định tỷ lệ thế chấp của các khoản vay trên Liquity cũng coi LUSD tương đương với USD. Điều này cũng tương tự như các nền tảng cho vay thế chấp khác trên thị trường như MarketDAO, Aave, Compound,… Như vậy, dù giá LUSD có biến động như nào thì tỷ lệ thế chấp vẫn giữ nguyên không thay đổi. Điều này dẫn đến 2 tình huống sau:

- Khi giá LUSD > $1 thì việc vay LUSD sẽ trở nên hấp dẫn khiến tổng cung LUSD tăng lên. Về lâu dài, điều này sẽ khiến cho giá trị của LUSD bị giảm xuống.

- Khi giá LUSD < $1, việc trả lại khoản nợ sẽ hấp dẫn hơn vì LUSD đang rẻ. Và khi có càng nhiều khoản nợ được trả thì lượng LUSD lưu thông trong thị trường sẽ bị đốt nhiều hơn => đồng Stablecoin này tăng giá.

Bên cạnh đó, nền tảng Liquity cũng đề ra cơ chế tính phí linh hoạt đối với các khoản nợ mới. Điều này sẽ kéo theo việc cho vay hay quy đổi có thể trở nên hấp dẫn hoặc kém hấp dẫn dựa theo giá trị của LUSD tại thời điểm đó.

Đội ngũ dự án

Founder và Co-founder Robert Lauko và Rick Pardoe, cả hai đều là các doanh nhân và nhà đầu tư nổi tiếng trong ngành. Nổi bật hơn cả là Robert Lauko, ông từng là researcher ở DFINITY (một dự án đang được định giá hàng trăm tỷ USD)

Nhà đầu tư và đối tác

Dự án được backed bởi nhiều VCs nổi tiếng, bao gồm:

Liquity là một dự án lớn và rise được khá nhiều fund từ các vòng token sale:

- Seed round: Kêu gọi được 2.4M từ các nhà đầu tư, dẫn đầu là Polychain Capital.

- Serie B: Kêu gọi được 6M từ các nhà đầu tư, dẫn đầu là Pantera Capital.

Đối tác nổi bật của dự án gồm có: Chainlink và Tellor

Tokenomics

Thông tin Token Liquity (LQTY)

-

Token Name: LQTY Token.

-

Ticker: LQTY.

-

Blockchain: Ethereum

-

Token Standard: ERC20

-

Contract: 0x6dea81c8171d0ba574754ef6f8b412f2ed88c54d

-

Token type: Utility

-

Total Supply: 100,000,000 LQTY

-

Circulating Supply: 3,676,781 LQTY (17, May 2021)

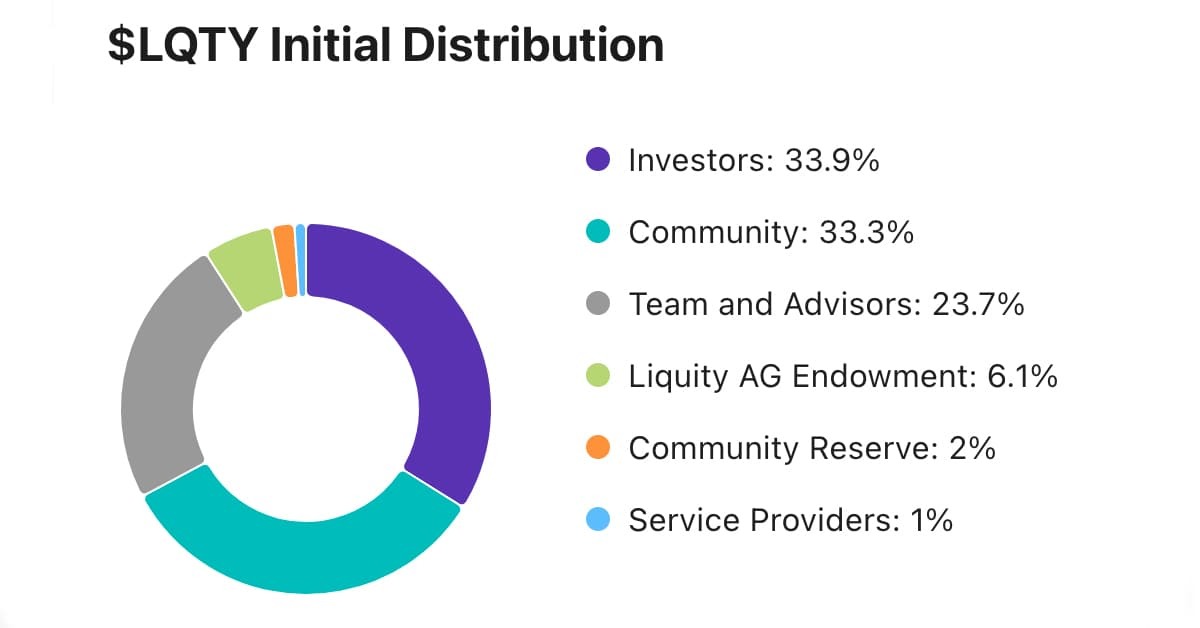

Token Allocation

-

Investors: 33.9%

-

Rewards: 32%

-

Team and advisors: 23.7%

-

Liquity AG endowment: 6.1%

-

Community reserve: 2%

-

LP Rewards: 1.3%

-

Service providers: 1%

Token Release Schedule

Liquity Community:

32.000.000 LQTY được dùng cho Pool thần thưởng của dự án. Chúng sẽ được thưởng dần cho các Host GUI và Stability Providers.

1.333.333 LQTY được phân bổ cho LPs của Pool LUSD:ETH UniSwap. Những Token này sẽ được phân phối trong vòng 6 tuần và được kiếm thông qua việc Staking LUSD:ETH Uniswap LP.

2.000.000 LQTY được phân bổ dưới dạng Community Reserve. Lượng Token này được lấy từ quỹ Liquity AG và được sử dụng nhằm mục đích trả cho các khoản tài trợ, hackathons, sự kiện hay các nỗ lực tập trung vào cộng đồng khác.

Team và Advisors: 23.664.633 LQTY được phân bổ cho nhóm này trên Liquity. Chúng sẽ được Lock 1 năm và mở ¼ sau 1 năm đầu và 1/36 mỗi tháng sau đó.

Investors: 33.902.679 LQTY được phân bổ cho các nhà đầu tư ban đầu của nền tảng. Số Token này cũng sẽ bị khóa trong vòng 1 năm.

Liquity AG Endowment: 6.063.988 LQTY sẽ được giao cho Liquity AG sử dụng và chúng cũng bị khóa 1 năm.

Host GUI: 1.035.367 LQTY được phân bổ cho nhóm này. Dĩ nhiên, chúng cũng bị khóa 1 năm.

Chức năng

-

Token LQTY sẽ được dùng để:

-

Staking: Người dùng tham gia Stake đồng LQTY để nhận thưởng từ doanh thu phí giao dịch của giao thức.

-

Reward: Đồng coin LQTY sẽ được dùng làm phần thưởng cho các user cung cấp thanh khoản.

-

Quản trị: Việc sở hữu LQTY sẽ giúp người dùng tham gia vào việc bỏ phiếu hay các quyết định quan trọng liên quan đến nền tảng. Theo đó, người dùng có thể đóng góp ý kiến và tham gia vào các chương trình phát triển.

-

Giảm phí vay: Sử dụng LQTY để giảm phí vay trực tiếp trên nền tảng, hay còn được gọi là Stability Fees Discount.

Tiềm năng và tham vọng của LQTY

Những chuyên gia đã đánh giá đồng LQTY rất có tiềm năng dài hạn bởi:

Các Stablecoin đang được bảo chứng bởi tiền pháp định chiếm phần lớn trong thị trường. Vậy nên, các giao thức về mảng Stablecoin có thị trường rộng mở để phát triển. Thông qua sự hậu thuẫn mạnh mẽ từ những ông lớn như PolyChain Capital, Coinbase hay Pantera thì việc LQTY có chỗ đứng vững chắc trong tương lai là hoàn toàn có thể.

Việc Paxos bị SEC làm cho các Stablecoin BUSD không thể được mint ra nữa chính là thời điểm mà các dự án Stablecoin phi tập trung sẽ được chú ý, LQTY sẽ được hưởng lợi từ điều này. Đặc biệt, LQTY cũng đã được mở khóa 90% khiến cho áp lực bán từ nhà đầu tư và đội ngũ dự án đã giảm đi rất nhiều.

VIC Crypto tổng hợp

Tin tức liên quan:

![]() Archway là gì? Tìm hiểu nền tảng hợp đồng thông minh dành cho Cosmos sắp mở bán trên Coinlist

Archway là gì? Tìm hiểu nền tảng hợp đồng thông minh dành cho Cosmos sắp mở bán trên Coinlist

![]() Neon EVM là gì? Tìm hiểu về dự án mở rộng Ethereum hệ Solana sắp mở bán trên Coinlist

Neon EVM là gì? Tìm hiểu về dự án mở rộng Ethereum hệ Solana sắp mở bán trên Coinlist

![]() Radiant Capital (RDNT) là gì? Dự án Radiant Crypto hệ Arbitrum mới launchpool trên Binance

Radiant Capital (RDNT) là gì? Dự án Radiant Crypto hệ Arbitrum mới launchpool trên Binance

.webp)

.webp)

.png)

.png)

.png)