5 tín hiệu phân kỳ hiếm đang hình thành mà các trader Bitcoin cần lưu ý

Tín hiệu phân kỳ là sự biến động khác biệt giữa giá và một chỉ báo hoặc dữ liệu liên quan kèm theo. Phân kỳ xảy ra như một hiện tượng thoát ly khỏi sự đồng điệu vốn có trong khoảng thời gian đáng kể trước đó. Khi hiện tượng phân kỳ xảy ra, nó muốn chỉ ra rằng đường giá đã không còn đủ động lượng để giữ được mức độ tương quan với chỉ báo như trước. Do đó, giá có thể sẽ đảo chiều.

Chính vì thế, để xác định được tín hiệu phân kỳ, cần ít nhất 2 giai đoạn trước và sau để so sánh hiện tại đang mạnh hơn hay yếu hơn quá khứ. Tín hiệu này đáng tin cậy cũng nhờ việc tổng hợp nhiều dữ liệu quá khứ để thực hiện sự so sánh này.

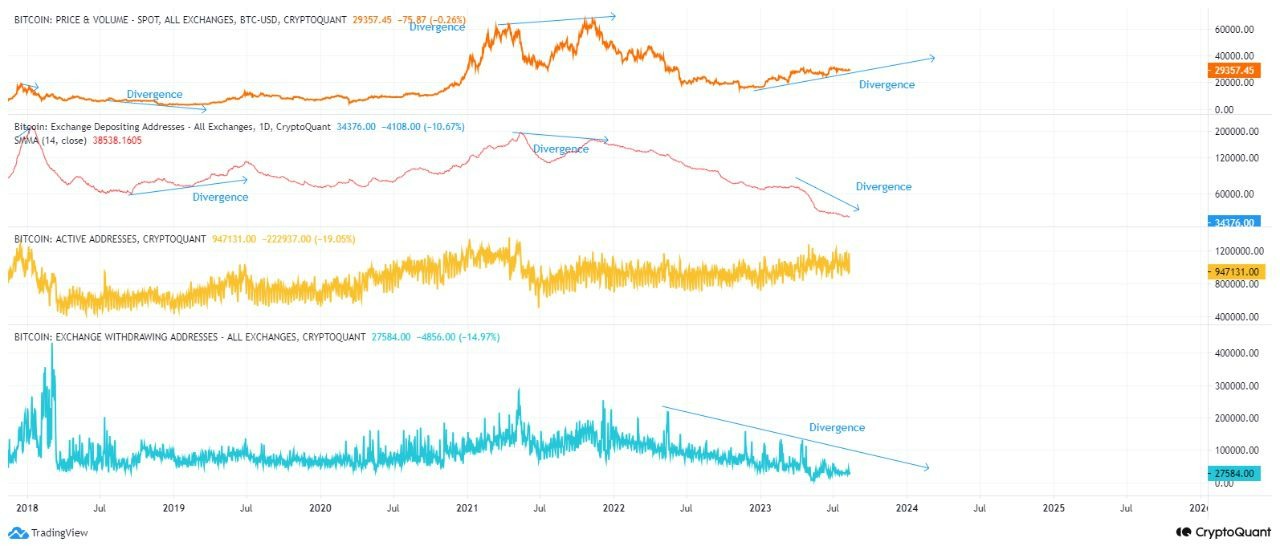

Phân kỳ giữa lượng địa chỉ rút/nạp và giá Bitcoin

Dữ liệu từ CryptoQuant tổng hợp số lượng địa chỉ ví (unique) thực hiện các giao dịch nạp/rút Bitcoin trên các sàn. Khi giá tăng, càng nhiều địa chỉ ví nạp/rút, có nghĩa càng nhiều nhà giao dịch tiếp tục giữ sự hào hứng và đà tăng có thể tiếp diễn. Ngược lại, khi giá giảm, lượng các địa chỉ nạp/rút cũng giảm theo thể hiện tâm lý bi quan không muốn giao dịch.

So sánh biến động giữa giá Bitcoin và lượng địa chỉ ví nạp/rút trên sàn. Nguồn: CryptoQuant.

Tín hiệu phân kỳ giữa giá với dữ liệu này đã xuất hiện thời gian gần đây, cụ thể:

- Đánh giá giai đoạn 2021 – 2023, giá BTC tạo đỉnh sau cao hơn đỉnh trước, nhưng lượng địa chỉ ví nạp/rút sau lại thấp hơn trước. Giá tăng nhưng nhà đầu tư ít hào hứng hơn. Tín hiệu này đã dự báo chính xác toàn bộ đà giảm mạnh đến nay. Và hiện tại, thị trường một lần nữa chứng kiến sự phân kỳ tương tự như thế.

- Từ đầu năm 2023 đến nay, giá Bitcoin đã tăng gấp đôi. Nhưng lượng địa chỉ nạp/rút liên tục giảm dần. Sự đồng điệu đã biến mất hoàn toàn. Nhà đầu tư không còn cảm thấy bị thu hút đến mức FOMO nữa.

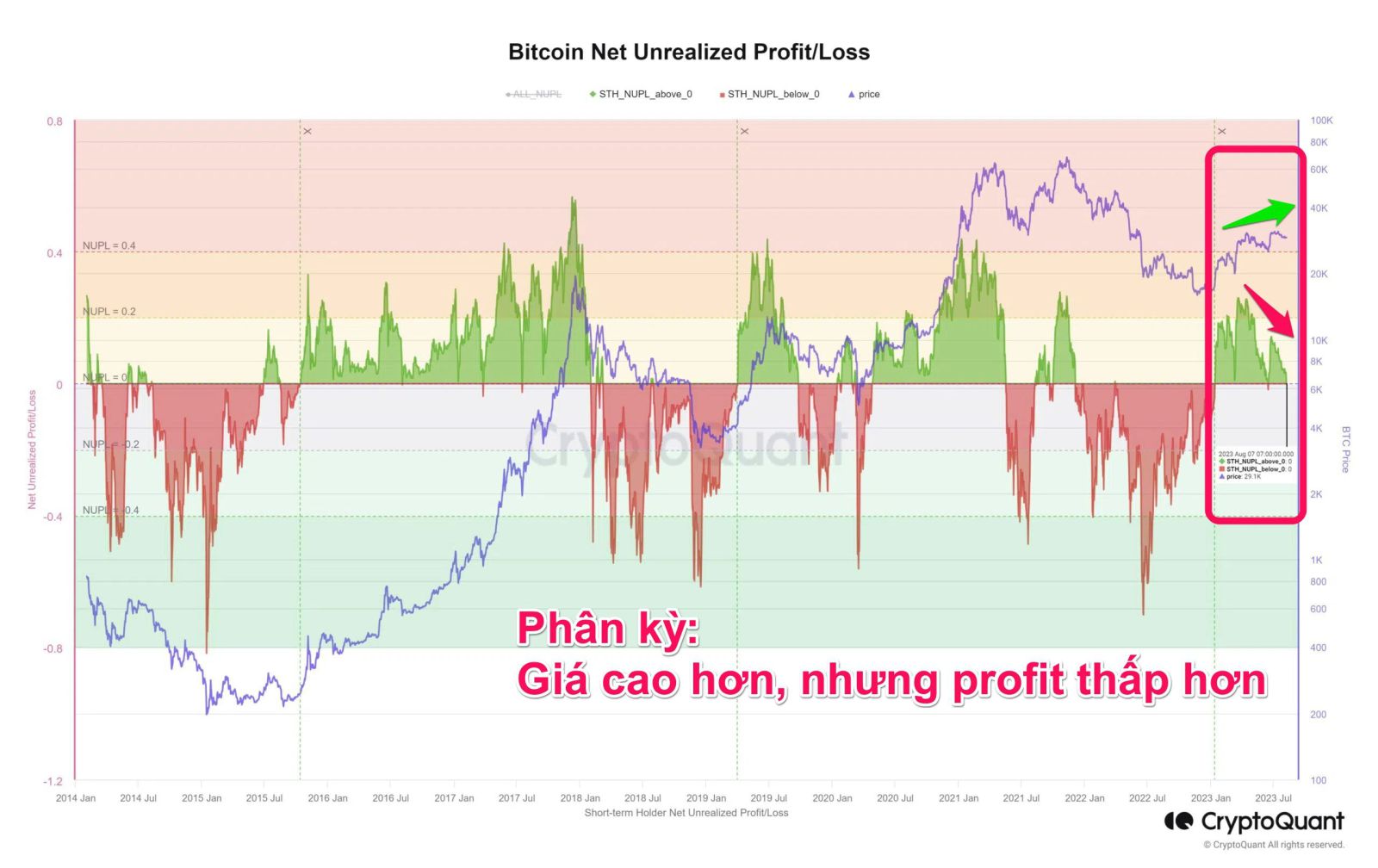

Phân kỳ giữa biến động lợi nhuận của các nhà đầu tư ngắn hạn và giá Bitcoin

Chỉ báo on-chain khác cũng đang thể hiện tín hiệu phân kỳ với giá Bitcoin đó là Net Unrealized Profit/Loss (NUPL). Để tính ra dữ liệu này, người ta cho rằng giá thị trường của Bitcoin tại lần di chuyển cuối cùng xem như là giá mua. Rồi bắt đầu thực hiện so sánh giá mua đó với biến động của giá trị trường kể từ sau lần di chuyển cuối để xác định xem số BTC đó đang lời (profit) hay lỗ (loss).

Như vậy, khi NUPL dương thì số BTC di chuyển on-chain lần cuối đang lời, ngược lại là đang lỗ. Và trong bối cảnh này, chúng ta quan tâm đến Short-term Holder trước, vì họ là những người có khuynh hướng hành động trước và cho tín hiệu sớm hơn.

So sánh biến động giữa giá Bitcoin và Net Unrealized Profit/Loss (NUPL). Nguồn: X

Từ đầu năm đến nay, có 2 lần giá Bitcoin tạo đỉnh. Lần đầu là vào giữa tháng 4 và lần tiếp theo là vào giữa tháng 7. Trong cả hai lần tăng giá này đều khiến cho các holder ngắn hạn có lời.

Nhưng hãy so sánh lần có lời của đỉnh sau so với đỉnh trước, có một sự suy giảm xuất hiện. Như vậy, tín hiệu phân kỳ hình thành. Giá Bitcoin cao hơn nhưng khả năng đem lại lợi nhuận ít hơn. Và tín hiệu phân kỳ này đang dự báo giá sẽ sớm điều chỉnh vì các nhà đầu tư ngắn hạn bắt đầu nhận thấy ít cơ hội có thêm lợi nhuận hơn.

Lùi lại xa hơn trong quá khứ, khi BTC tạo 2 đỉnh trên 60,000 USD cũng tạo nên môt tín hiệu phân kỳ đỉnh tương tự. NULP tại 69,000 USD giảm so với NULP tại 65,000 USD. Và BTC đã bước vào downtrend sau đó.

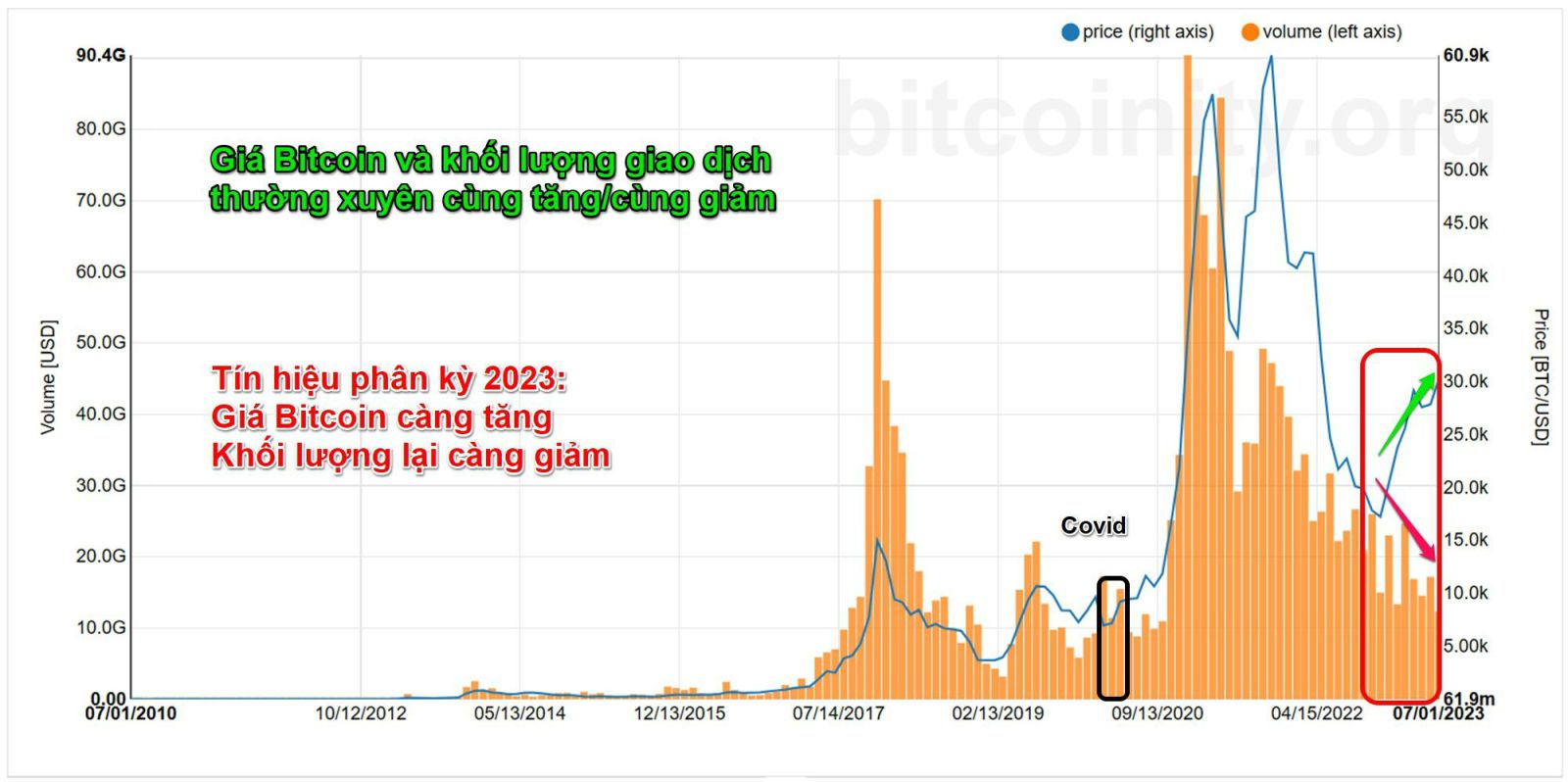

Phân kỳ giữa khối lượng giao dịch Bitcoin và giá Bitcoin

Khối lượng giao dịch Bitcoin không hẳn quá thấp so với quá khứ, nhưng mức độ giảm và trường độ giảm trong năm 2023 là đáng kinh ngạc. Không chỉ Bitcoin, mà khối lượng của toàn thị trường Crypto cũng đã giảm mạnh trong năm 2023

Khối lượng giảm có nghĩa là sự hào hứng giảm, kỳ vọng tương lai cũng giảm, và khả năng thanh khoản cũng giảm, khiến cho biến động tiêu cực sẽ có biên độ lớn hơn.

So sánh biến động giá Bitcoin và khối lượng giao dịch Bitcoin tổng hợp. Nguồn: Bitcoinity.

Quan sát dữ liệu từ Bitcoinity về biến động giá Bitcoin và khối lượng giao dịch cho thấy: trong những chu kỳ tăng giảm trước giá thường xuyên đồng điệu với khối lượng. Rất đơn giản rằng cứ giá tăng thì nhà đầu tư FOMO và giá giảm thì nhà đầu tư tiếp tục nắm giữ chứ không bán.

Chỉ có một giai đoạn đặc biệt hồi đầu năm 2020, giá giảm và khối lượng tăng cao do nhiều nhà đầu tư hoảng sợ vì dự đoán ảnh hưởng xấu của dịch bệnh Covid. Nếu bỏ qua ngoại lệ này, thì sự đồng điệu giữa giá và khối lượng đã hoàn toàn biến mất trong năm 2023.

Năm 2023 là giai đoạn duy nhất mà thị trường chứng kiến hiện tượng BTC tăng gấp đôi mà khối lượng giao dịch lại giảm gần một nữa. Đây chính là tín hiệu phân kỳ.

Tác giả của hai tựa sách nổi tiếng “Thiên Nga Đen” và “Da thịt trong cuộc chơi”, đồng thời cũng là một nhà giao dịch tài chính định lượng – Nassim Nicholas Taleb – mới đây đã mỉa mai Bitcoin chính vì sự xuất hiện của tín hiệu phân kỳ trên.

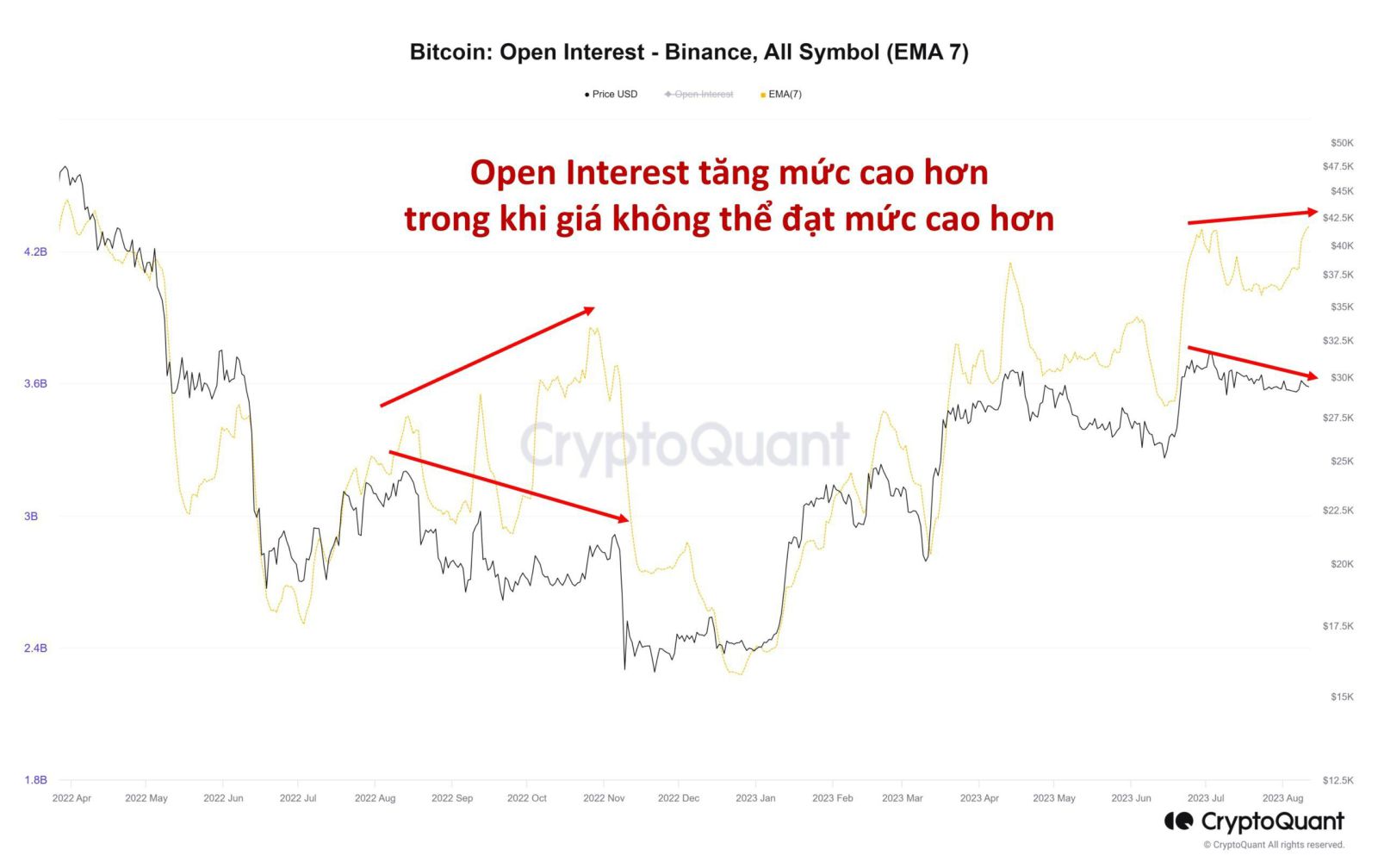

Phân kỳ giữa khối lượng phái sinh Bitcoin và giá Bitcoin

Với Bitcoin, phái sinh thường không phải là cuộc chơi của những nhà đầu tư mới. Kinh nghiệm quan sát thị trường cho thấy, nhà đầu tư mới đến với Bitcoin bằng sự hấp dẫn của thanh khoản và lợi nhuận của thị trường giao ngay.

Còn phái sinh là lựa chọn sau, là khi nhà đầu tư bị ảnh hưởng bởi lòng tham với đòn bẩy, hoặc là một nỗ lực tìm kiếm lợi nhuận khi không còn kỳ vọng giá sẽ tăng.

So sánh biến động giá Bitcoin và khối lượng vị thế mở. Nguồn: CryptoQuant.

Dữ liệu từ CryptoQuant về khối lượng vị thế mở (Open Interest) cho thấy:

- Trong một giai đoạn kéo dài chừng nửa năm, BTC thường có khuynh hướng tăng/giảm theo hai hoặc ba nhịp. Nếu đó là đang trong một xu hướng phục hồi/hoặc tăng, thì khối lượng vị thế mở thường tăng đồng điệu với đà tăng đó.

- Nhưng đến thời điểm mà Bitcoin hình thành các đỉnh thấp hơn trước, mà khối lượng vị thế mở lại cao hơn thì đó là tín hiệu phân kỳ dự báo giá sẽ giảm mạnh sau đó. Và trong tháng 8 này, chúng ta đang chứng kiến tín hiệu này ngay trước mắt. (mũi tên đánh dấu trên hình).

- Về cơ bản, thị trường hiện tại chỉ còn lại những nhà đầu tư cũ và những nhà giao dịch margin đang “cá cược” lẫn nhau với đòn bẩy lớn, giá không có lực mua thực sự. Kết hợp tín hiệu phân kỳ của khối lượng phái sinh tháng 8 với tín hiệu phân kỳ của khối lượng giao ngay nêu trên, thì có thể thêm phần chắc chắn về khả năng giá Bitcoin sẽ dump.

Tín hiệu phân kỳ giữa chỉ báo kỹ thuật RSI, MACD-H và giá Bitcoin

Cuối cùng, sau tất cả những tín hiệu phân kỳ đỉnh của dữ liệu on-chain và khối lượng nêu trên, chỉ báo kỹ thuật RSI và MACD-H khung tuần lại xác nhận thêm cùng lúc 2 dấu hiệu phân kỳ đỉnh.

Chỉ báo kỹ thuật được tính toán trực tiếp từ giá, do đó chỉ báo kỹ thuật cho dự đoán sớm hơn nếu so với những ảnh hưởng của dữ liệu onchain và khối lượng giao dịch.

Phân tích kỹ thuật Bitcoin khung tuần với chỉ báo RSI và MACD-H.

MACD-H khung tuần không chỉ thể hiện dấu hiệu phân kỳ mà còn xác nhận luôn tín hiệu này bằng những thanh histogram âm đỏ trong hai tuần đầu tháng 8. Tín hiệu phân kỳ của MACD-H này còn được tiến sĩ Alexander Elder gọi với cái tên là “bẻ gãy lưng bò”. Đây là một trong những tín hiệu kinh điển dự đoán sức lực phe bò đã yếu dần.

Bên cạnh đó, RSI khung tuần cũng tạo đỉnh sau thấp hơn đỉnh trước dù giá BTC nhịp sau có tạo mức cao hơn nhịp trước. Chỉ báo RSI được xem như chỉ số sức mạnh tương đối (Relative Strength Index), nên tín hiệu này cho thấy sức mạnh của bên mua đang giảm dần so với trước đó.

Đây cũng là một tín hiệu hiếm. Vì nếu xem xét trong nhiều năm qua, chưa có lần nào mà cùng lúc cả RSI và MACD-H khung tuần lại xác nhận sự phân kỳ đỉnh “kép” như thế. Bất cứ nhà giao dịch nào theo trường phái phân tích kỹ thuật, đều sẽ phải dè chừng trước tín hiệu kinh điển như thế này.

VIC Crypto tổng hợp

Tin tức liên quan:

![]() Triển vọng phát triển của xu hướng LSDfi

Triển vọng phát triển của xu hướng LSDfi

![]() Hai yếu tố quan trọng có khả năng tác động lớn đến giá Bitcoin mà nhà đầu tư cần theo dõi

Hai yếu tố quan trọng có khả năng tác động lớn đến giá Bitcoin mà nhà đầu tư cần theo dõi

![]() Tín hiệu tăng giá với tiền điện tử? Khi nào altcoin sẽ tăng?

Tín hiệu tăng giá với tiền điện tử? Khi nào altcoin sẽ tăng?

.webp)

.webp)

.png)